Top-Konditionen für einen 100.000€ Kredit?

Möglichkeiten, Voraussetzungen & Ratenhöhe |2024|

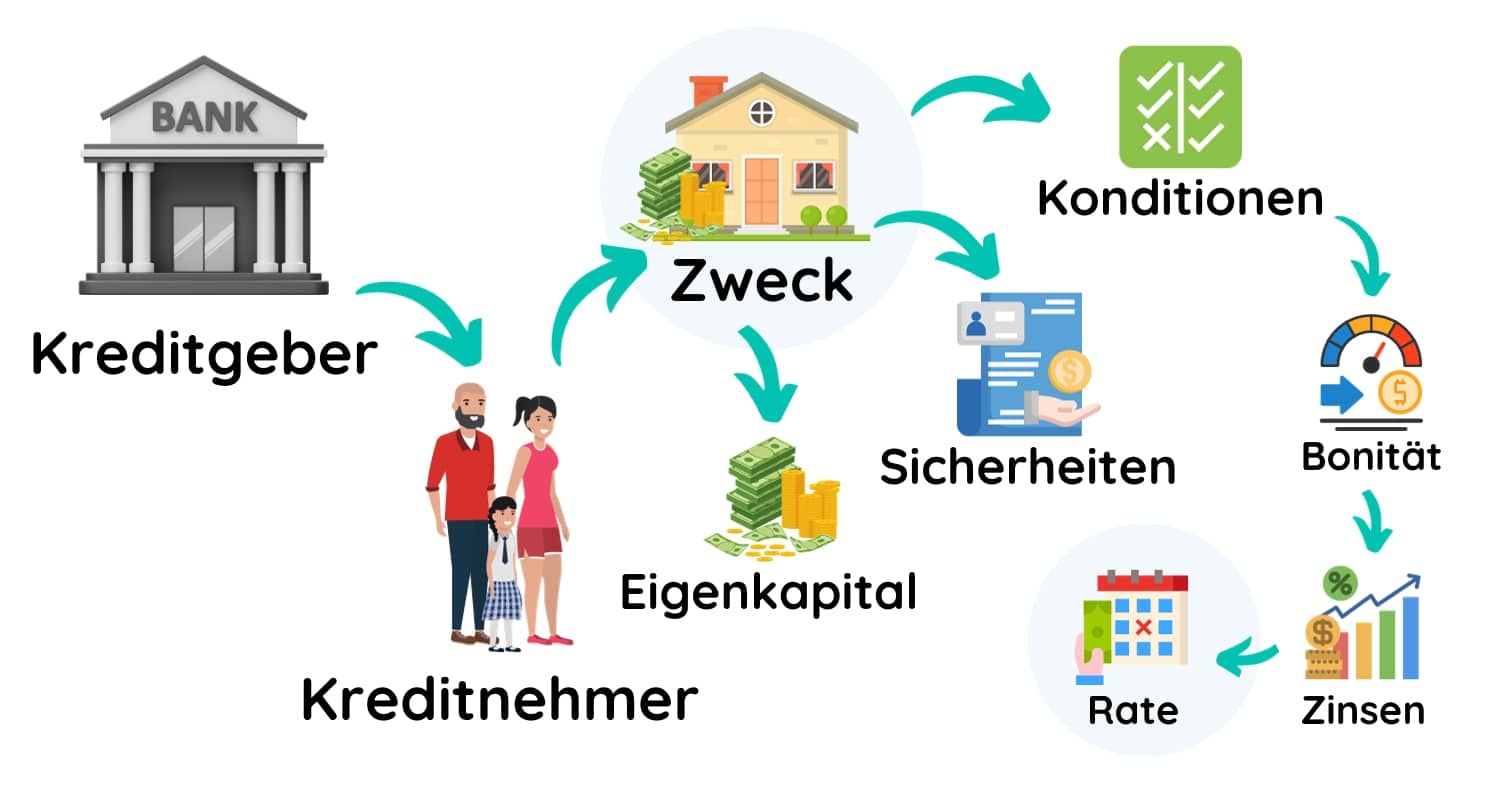

Ein Kreidt in der Höhe von 100.000€ kann für eine Immobilienfinanzierung aber auch im Bereich Konsumkredit möglich sein.

In diesem Ratgeberbeitrag erfahren Sie mehr über die Voraussetzungen in Deutschland erhalten einen Überblick über Konditionen und die zu erwartende Ratenhöhe.

Inhalt

Facts zu 100.000€ Krediten

- Darlehen in Höhe von 100.000 € werden in der Regel von Banken zur Finanzierung von Wohneigentum, aber auch für Konsumausgaben (Renovierungen, Autos, Urlaube, Einrichtung...) vergeben.

- Um einen Kredit in dieser Höhe zu erhalten, müssen Sie bestimmte Voraussetzungen erfüllen. Die Voraussetzungen für einen Wohnkredit sind andere als die für einen Privatkredit.

- Grundvoraussetzung bei allen Finanzierungen ist, dass Sie einerseits die monatliche Rate begleichen können und andererseit einen positiven Bonitätsscore besitzen.

- Wenn Sie eine Immobilie finanzieren möchten, wird üblicherweise ein Eigenkapitalanteil von mindestens 20% der Finanzierungssumme als Anforderung vorausgesetzt.

- Die Kreditkonditionen variieren je nach Zinssituation, Ihrer Kreditwürdigkeit und der gewählten Darlehensart.

- Bei einem Finanzierungsbetrag von 100.000 € gibt es verschiedene Darlehensarten, die sich in Zinsgestaltung und Tilgungsmöglichkeiten unterscheiden.

Wohnkredit vs. Konsumkredit

In Deutschland sind auch Konsumkredite bis 100.000€ möglich. Konsumkredite unterscheiden sich aber maßgeblich von Wohnkrediten bzw. Baufinanzierung bei Konditionen und Laufzeit.

| Baufinanzierung | Konsumkredit | |

|---|---|---|

| Andere Begriffe | Immobilienkredit, Hypothekendarlehen, Baudarlehen, Renovierungskredit | Ratenkredit, Privatkredit, Anschaffungsdarlehen |

| Finanzierungszweck | Kauf oder Bau von Immobilien, Renovierung oder Sanierung, Umschuldung anderer Immobilienkredite | Anschaffungen wie Autos, Möbel, Elektronik, Urlaub, Umschuldung kleinerer Kredite |

| Konditionen | Zinssatz meist abhängig von Bonität, Beleihungswert der Immobilie und Eigenkapitalanteil. Oft niedrigere Zinssätze aufgrund der der Absicherung durch die Immobilie. | Zinssatz stark abhängig von der Bonität des Kreditnehmers. In der Regel höher als bei Baufinanzierungen aufgrund des höheren Risikos und der kürzeren Laufzeit. |

| Laufzeit | Langfristig, oft 10 bis 30 Jahre, in manchen Fällen bis zu 40 Jahre | Kurz- bis mittelfristig, in der Regel 12 bis 120 Monate |

| Sicherheiten | Grundschuld oder Hypothek auf das finanzierte Objekt. Das bedeutet, die Immobilie dient als Sicherheit für den Kredit. | In der Regel keine spezifischen Sicherheiten erforderlich, Bonität des Kreditnehmers ist entscheidend. Bei höheren Summen kann jedoch eine Sicherheit oder ein Bürge gefordert werden. |

Bedingungen für einen 100.000€ Kredit

Um einen Kredit in dieser Höhe zu erahlten, müssen Sie je nach Verwendung bestimmte Voraussetzungen erfüllen.

Immer

Ausreichende Bonität

Eine grundlegende Voraussetzung ist eine ausreichende Bonität, die Ihre Fähigkeit zur fristgerechten Rückzahlung finanzieller Verbindlichkeiten widerspiegelt.

Die Bank prüft Ihre Kreditwürdigkeit, um das Risiko eines Zahlungsausfalls zu bewerten.

Die Genehmigung hängt stark von Ihrer finanziellen Situation ab.

Hierbei wird Ihr Bonitätsscore ermittelt, der Einkommen, Alter, Ausgaben und Ihr bisheriges Zahlungsverhalten berücksichtigt.

Rückzahlbarkeit der monatlichen Rate

Natürlich muss es Ihnen auch finanziell möglich sein, die monatliche Kreditrate für einen 100.000€ Kredit bedienen zu können. Eine Haushaltsrechnung kann bei der Feststellung der finanziellen Machbarkeit helfen.

Bei Baufinanzierungen bzw. Wohnkrediten

Eigenkapital

Für die Immobilienfinanzierung verlangen Banken in Deutschland oft eine Eigenkapitalquote von etwa 20%, was bei einem Darlehen von 100.000 Euro einem Eigenkapital von rund 20.000 Euro entspricht.

Ihr Eigenkapital kann aus Ersparnissen, Vermögenswerten oder Grundstücken stammen, die Sie als Sicherheit anbieten.

Besicherung des Kredits

Um sich gegen finanzielle Ausfälle abzusichern, fordern Banken Sicherheiten, die einen bestimmten Prozentsatz des Darlehenswertes abdecken sollten.

Die genaue Höhe der geforderten Sicherheiten hängt von Ihrer finanziellen Situation ab.

Bei Konsum-, bzw. Ratenkrediten

Laufzeit

Die Laufzeit von Konsum und Ratenkrediten ist in Deutschland auf eine maximale Laufzeit von 10 Jahren beschränkt. Da eine kürzere Laufzeit auch eine höhere monatliche Rate bedingt, müssen Sie sich diesen Kredit auch leisten können.

100.000€ Kredit zu Top-Konditionen

Daten eingeben und passende Baufinanzierung oder Ratenkredit finden

✔ Schufaneutrale Anfrage

✔ Kostenlos & unverbindlich

✔ Angebote von bis zu 50 Banken vergleichen

Wie erhalten Sie gute Konditionen

Um gute Konditionen für ein 100.000€ Darlehen zu erhalten, gibt es bestimmte faktoren, die sich stark auf die Konditionen auswirken.

Der Finanzierungszweck

Im Wesentlichen hängen die Konditionen davon ab, ob der Kredit für eine Immobilienfinanzierung oder für andere Güter (Konsumkredit) aufgenommen wird.

Bei Immobilienfinanzierungen haben meist wesentlich bessere Konditionen als Konsum- bzw. Ratenkredite, da mit der finanzierten Immobilie etwas Werthaltiges (die finanzierte Immobilie) als Sicherheit dienen kann.

Ihre Bonität

Die Einschätzung Ihrer Bonität und Ihrer Sicherheiten spielt eine wichtige Rolle bei der finalen Vergabe der Konditionen.

Mit einer schlechten Bonität, geringem Einkommen oder keinen Sicherheiten, sinken auch die Chancen auf gute Kreditkonditionen.

Die Laufzeit

Die Kreditlaufzeit beeinflusst die Konditieonen.

Längere Kreditlaufzeiten führen zwach zu niedrigeren Raten, aber auch meist zu schlechteren Konditionen.

Zinsbindung

Kredite mit einer Zinsbindung besitzen meist schlechtere Konditionen als Kredite mit einem variablen Zinssatz.

Den Vorteil eines starren Zinssatzes und somit einer gleichbleibenden Rate lassen sich die Banken durch eine höhere Verzinsung vergüten.

Vergleichsmöglichkeiten von Kreditangeboten

Bei der Aufnahme von Krediten können bereits kleine Unterschiede in den Konditionen der Banken im Laufe der Zeit zu deutlichen finanziellen Auswirkungen führen.

Deshalb ist es bei derartigen Finanzierungsvorhaben unerlässlich, einen präzisen Vergleich der Konditionen durchzuführen.

Der effektivste Vergleich von Angeboten

Um Angebote verschiedener Banken gegenüberzustellen, ist der Vergleich des Effektivzinssatzes oder der gesamten Kreditkosten.

Wichtig dabei ist, dass alle verglichenen Angebote auf denselben Basisannahmen beruhen, wie beispielsweise Kreditart, Kredithöhe, Laufzeit und Verzinsungsform. Ohne eine solche einheitliche Grundlage ist ein aussagekräftiger Vergleich der Kreditkonditionen nicht machbar.

Der Effektivzinssatz

Für den Vergleich von Kreditangeboten ist der Effektivzinssatz eine der wichtigsten Kennziffern. Dieser Zinssatz beinhaltet alle Kreditkosten (Zinszahlungen + Kredit-Nebenkosten), welche die Bank verrechnet. Die Nebenkosten bei einem Kredit sind z. B.: Bearbeitungsgebühren, Kontogebühren ...

Der Effektivzinssatz ist die ideale Grundlage für den Kreditvergleich, da anhand dieser Kennziffer klar transportiert wird, welches Angebot das günstigste ist. Je niedriger der Effektivzinssatz, desto besser für Sie.

Damit Sie die Konditionen verschiedener Kreditangebote mit dem Effektivzinssatz vergleichen können, müssen die Angebotsvoraussetzungen (Kreditart, Kreditsumme, Tilgung, Laufzeit, Art der Verzinsung) für alle Angebote die gleichen sein.

Jährliche Kreditkosten berechnen

Wenn Sie den Effektivzinssatz kennen, können Sie die jährlichen Kreditkosten ganz einfach berechnen:

Kreditsumme x Effektivzinssatz = Kreditkosten

Beispiel:

Sie benötigen einen Wohnkredit in Höhe von 300.000€ . Sie erhalten folgende Angebote:

Bank A - Effektivzinssatz 3,2% p.a.

300.000 * 3,2% = 9.600€ Kreditkosten pro Jahr

Bank B - Effektivzinssatz 2,9% p.a.

300.000 * 2,9% = 8.700€ Kreditkosten pro Jahr

Bank C - Effektivzinssatz 3,7%p.a.

300.000 * 3,7% = 11.100€ Kreditkosten pro Jahr

Die Gesamtkosten des Kredits

In einem Finanzierungsangebot einer Bank sollten auch die Gesamtkosten des Kredits angeführt sein. Die Gesamtkosten beinhalten die Kreditsumme, die Zinszahlungen (berechnet mit dem Zinssatz des Zeitpunkts des Angebots) sowie sämtliche verrechenbaren Kreditnebenkosten der Bank. Daher spiegeln die Gesamtkosten auch jenen Betrag wider, welchen Sie bis zum Ende der Kredit-Laufzeit (mit dem aktuellen Zinssatz) an die Bank zurückzahlen würden.

Aber auch hier ist beim Vergleich wichtig: Die Angebotsvoraussetzungen wie die Kreditart, die Kreditsumme, die Tilgung sowie die Laufzeit müssen bei allen Angeboten gleich gewählt sein umd die Konditionen über die Gesamtkosten zu vergleichen.

Mögliche Kreditraten |2024|*

An dieser Stelle stellen wir Ihnen die möglichen monatlichen Kreditraten für einen 100.000€ Immobilienkredit und einen 100.000€ Konsumkredit vor.

Rate bei einem 100.000€ Immobilienkredit

| Laufzeit 10 Jahre | Laufzeit 15 Jahre | Laufzeit 20 Jahre | |

| Volltilgung | Sollzins: 3,08% Effektivzins: 3,16% Restschuld: 0,00€ monatl. Rate: 973€ | Sollzins: 3,26% Effektivzins: 3,33% Restschuld: 0,00€ monatl. Rate: 707€ | Sollzins: 3,41% Effektivzins: 3,50% Restschuld: 0,00€ monatl. Rate: 580€ |

| Tilgung 3% | Sollzins: 3,08% Effektivzins: 3,16% Restschuld: 64.773 € monatl. Rate: 513€ | Sollzins: 3,10% Effektivzins: 3,17% Restschuld: 41.734€ monatl. Rate: 528€ | Sollzins: 3,41% Effektivzins: 3,50% Restschuld: 13.283€ monatl. Rate: 542€ |

| Tilgung 2,0% | Sollzins: 3,01% Effektivzins: 3,08% Restschuld: 76.515€ monatl. Rate: 430€ | Sollzins: 3,11% Effektivzins: 3,18% Restschuld: 61.156€ monatl. Rate: 444€ | Sollzins: 3,41% Effektivzins: 3,50% Restschuld: 42.189€ monatl. Rate: 458€ |

Rate bei einem 100.000€ Konsumkredit

*Die angeführten Zahlen sind nur Rechenbeispiele für mögliche Kreditkonditionen und stellen keine aktuellen, verbindlichen Angebote dar. Für ein offizielles Angebot bitten wir Sie, über unser Finanzierungsformular eine Anfrage abzusenden.

Tipps zur Finanzierungsauswahl bei Immobilienfinanzierungen

Die Entscheidung für eine bestimmte Tilgungsart und die Dauer der Kreditrückzahlung wird maßgeblich von Ihren persönlichen Bedürfnissen und den spezifischen Lebensverhältnissen beeinflusst.

Eine allgemeingültige Empfehlung existiert nicht, da die Vielfalt individueller Situationen maßgeschneiderte Lösungen verlangt.

Dennoch lassen sich für verschiedene Gruppen bestimmte Orientierungshilfen anbieten:

20 - 30 Jährige

Eigenschaften dieser Gruppe

Diese Gruppe zeichnet sich durch ihre offenen Zukunftspläne aus. Da noch keine Kinder vorhanden sind, fallen die monatlichen festen Ausgaben relativ niedrig aus. Aufgrund des jungen Alters verfügen sie typischerweise über ein begrenztes Eigenkapital, allerdings besteht eine hohe Wahrscheinlichkeit, dass der Kredit bis zum Eintritt in den Ruhestand vollständig zurückgezahlt werden kann.

Finanzierungsvorschläge:

- Kredit mit einer langen Laufzeit

- Eventuell ein Kreditmodell, das eine Restschuld beinhaltet

30 - 45 Jährige

Eigenschaften dieser Gruppe

Für diese Gruppe fallen die monatlichen finanziellen Verpflichtungen recht hoch aus, zumal sie ein oder mehrere Kinder zu versorgen haben. Dank ihres fortgeschrittenen Alters ist jedoch bereits ein gewisses Maß an Eigenkapital angesammelt worden.

Finanzierungsoptionen könnten umfassen:

- Kredit mit mittlerer bis langer Laufzeit

- Gegebenenfalls ein Kreditmodell mit verbleibender Restschuld

45- 65 Jährige

Eigenschaften dieser Gruppe

Mitglieder dieser Gruppe verfügen über ein beträchtliches Eigenkapital und ein hohes Einkommen. Allerdings steht der Ruhestand bevor, was bedeutet, dass in naher Zukunft mit einem geringeren Einkommen zu rechnen ist.

Finanzierungsvorschläge:

- Kredit mit kurzer bis mittlerer Laufzeit

- Kredit mit minimaler Restschuld

Gruppe Rentner

Eigenschaften dieser Gruppe

Rentner verfügen typischerweise über erhebliche Eigenmittel und haben zugleich niedrige laufende Ausgaben. Dennoch neigen Banken dazu, ihnen aufgrund ihres Alters lediglich Kredite mit kurzen Rückzahlungsfristen und hohen Tilgungsbeträgen anzubieten.

Finanzierungsmöglichkeiten könnten sein:

- Kredit mit kurzer Rückzahlungsdauer

- Kreditmodelle, die eine Volltilgung vorsehen

Gruppe flexible Finanzierer

Eigenschaften dieser Gruppe

Die Kategorie der flexiblen Finanzierer umfasst zwei diverse Gruppen:

Erstens, junge Menschen, die eine Finanzierung von 100.000 € für Immobilien suchen, wobei sie Flexibilität in Bezug auf die Rückzahlungsbedingungen und Konditionen wünschen. Nach Ablauf der ersten kurzen Laufzeit planen sie, einen angepassten Kredit aufzunehmen.

Zweitens, Personen, die eine beträchtliche Summe Geld erwarten, beispielsweise aus einer Erbschaft, die sie zur Tilgung des Kredits verwenden möchten.

Finanzierungsoptionen könnten einschließen:

- Kredit mit kurzer Laufzeit

- Kredit mit signifikanter Restschuld

Die 100.000€ Finanzierung, die zu Ihnen passt

✔ Angebote von bis zu 50 Banken aus Deutschland

✔ Top-Konditionen |2024|

✔ Schufaneutrale Anfrage starten

Hat Ihnen unser Beitrag gefallen oder haben Sie noch Fragen?

Schreiben Sie uns...

Beitrag bewerten

Über den Autor

Harald Greber

Unser Experte für Finanzierungen, Versicherungen und andere Finanzthemen.