Umschulden leicht gemacht

Erfahren Sie, wie Sie |2025| in Deutschland einfach umschulden können und wie Sie das optimale Angebot für eine neue Finanzierung finden.

Basiswissen zu einer Umschuldung

- Eine Umschuldung bezeichnet die Neuordnung bestehender Schulden durch Aufnahme eines neuen Kredits. Ziel ist oft die Verbesserung der finanziellen Bedingungen.

- Niedrigere Zinsen können bei einer Umschuldung zu erheblichen Einsparungen führen. Zudem bietet sie verbesserte Rückzahlungsbedingungen, flexible Optionen und potenziell günstigere Gesamtkosten

- Eine Umschuldung ist besonders dann sinnvoll, wenn hohe Zinsen auf bestehende Schulden die finanzielle Belastung erhöhen. Auch Veränderungen in der Lebenssituation, wie ein verbessertes Einkommen, können Anlässe für eine Umschuldung sein.

- Bereiten Sie eine Umschuldung vor, indem Sie Ihre aktuelle Finanzsituation, inklusive Einnahmen, Ausgaben und bestehenden Schulden zusammenstellen.

- Nutzen Sie Vergleichsportale und prüfen Sie Angebote verschiedener Kreditgeber. Die Hausbank liefert nicht immer das beste Umschuldungsangebot.

- Beachten Sie mögliche Gebühren für die Umschuldung. Bedenken Sie, dass eine niedrigere monatliche Rate zu höheren Gesamtkosten über die Laufzeit führen kann.

Gründe für eine Umschuldung

Verbesserte Konditionen

Eine häufige Motivation für Umschuldung liegt in der Suche nach verbesserten Finanzbedingungen, wie niedrigeren Zinsen, längeren Laufzeiten oder anderen vorteilhafteren Vertragskonditionen.

Reduzierung der monatlichen Belastung

Kreditnehmer wählen oft eine Umschuldung, um ihre monatlichen Ratenzahlungen zu reduzieren. Dies kann durch die Verlängerung der Laufzeit oder die Senkung der Zinsen erreicht werden.

Flexibilität bei der Rückzahlung

Die Umschuldung ermöglicht es den Kreditnehmern, flexiblere Rückzahlungsoptionen zu vereinbaren, um besser auf ihre finanziellen Bedürfnisse einzugehen.

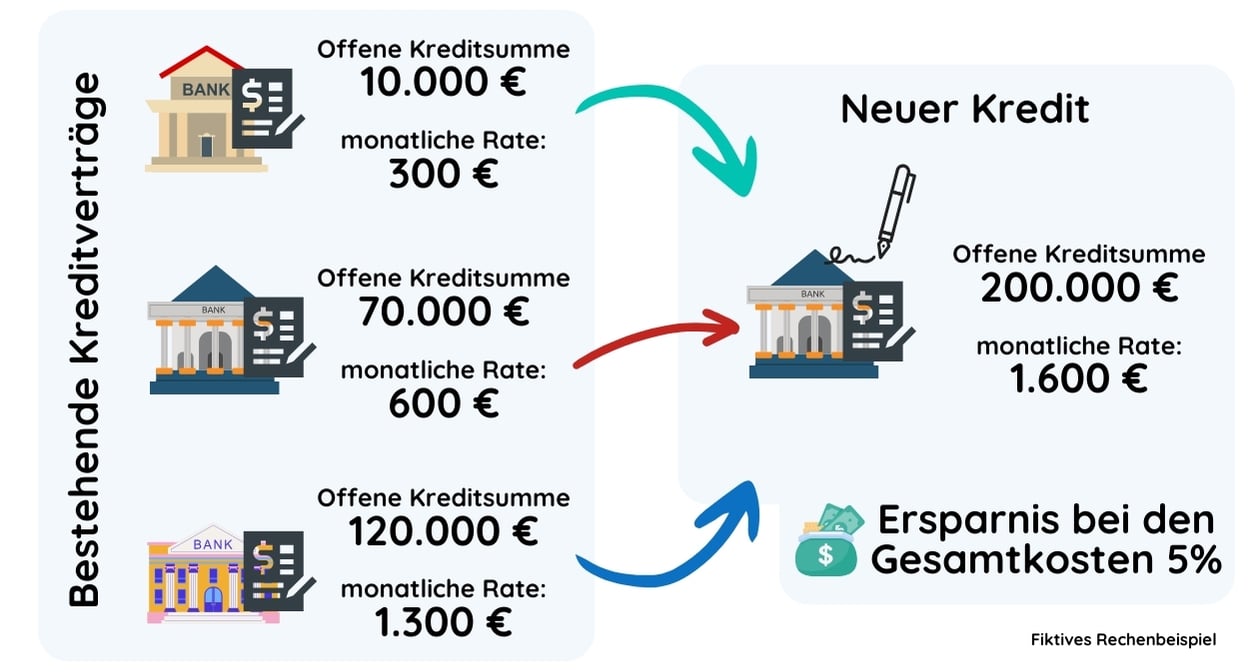

Kredite und Hypotheken zusammenfassen

Die Konsolidierung von Schulden durch Umschuldung erleichtert oft eine bessere finanzielle Planung, da alle Schulden in einem einzigen Darlehen zusammengefasst werden. Auch können so Nebenkosten reduziert werden.

Zusätzliches Kapital wird benötigt

Sie haben bereits eine Baufinanzierung für Ihre Immobilie am Laufen und möchten noch z.B. einen Kredit für eine Wärmepumpe aufnehmen, dann kann es sich rechnen, alles durch eine Umschuldung auf einem neuen Kredit aufzubauen.

Umschuldungskredite mit Top-Konditionen

✓ Finden Sie mit unserem Vergleichsrechner die passende Umschuldungsform

✓ SCHUFA neutrale Anfrage

✓ Bis zu 50 Banken in Deutschland im Vergleich

Schritte zur Umschuldung

Um eine erfolgreiche Umschuldung durchzuführen, ist eine gründliche Analyse der aktuellen finanziellen Situation und von Umschuldungsangebote entscheidend.

Vorbereitung

Schuldenüberblick erstellen

Stellen Sie eine Liste zusammen mit allen bestehenden Schulden, ihre aktuellen Zinssätze und Laufzeiten, die Sie in die Umschuldung mit einbeziehen möchten.

Einnahmen und Ausgaben erfassen

Erfassen Sie alle Einnahmen und Ausgaben, um ein genaues Bild der finanziellen Situation zu erhalten. Am einfachsten erstellen Sie dazu eine Haushaltsrechnung.

Angebote suchen

Ziele setzen

Die Gründe für eine Umschuldung können unterschiedlich sein. Sie sollten sich auf alle Fälle im Vorfeld bewusst sein, warum Sie hauptsächlich umschulden möchten. Müssen Sie die monatliche Kreditrate reduzieren, so werden Sie wahrscheinlich auch bereit sein, schlechtere Zinsangebote in Anspruch zu nehmen.

Tipp: Versuchen Sie dazu auch das Ziel in einem Satz zu formulieren: Ich möchte Umschulden,…

Wenn Sie anschließend Angebote vergleichen, dann können Sie prüfen, ob Sie mit einem Umschuldungsangebot Ihr Ziel erreichen oder nicht.

Angebote einholen

Mit den in der Vorbereitung zusammengestellten Daten und einer bewussten Zielsetzung können Sie sich nun auf die Suche nach einem passedenden Umschuldungsangebot machen. Nutzen Sie dazu unseren Kreditvergleich.

Angebote vergleichen

Angebote vergleichen

- Effektiver Jahreszins: Stellen Sie sicher, dass Sie nicht nur den nominalen Zinssatz betrachten, sondern auch den effektiven Jahreszins. Dieser berücksichtigt alle zusätzlichen Kosten und Gebühren, und gibt Ihnen einen umfassenderen Überblick über die tatsächlichen Kosten Ihres Kredits.

- Gesamtkosten der Umschuldung: Behalten Sie im Auge, dass Sie alle Kosten, einschließlich Bearbeitungsgebühren, Provisionen und sonstiger Nebenkosten, berücksichtigen. Ein transparenter Überblick über die Gesamtkosten ist entscheidend, um fundierte Entscheidungen zu treffen.

- Laufzeit des Darlehens: Bedenken Sie, dass die Laufzeit Ihres Darlehens direkten Einfluss auf die monatlichen Ratenzahlungen und die Gesamtkosten hat. Ein längerer Zeitraum kann zu niedrigeren Raten führen, aber auch zu höheren Gesamtkosten.

- Monatliche Ratenhöhe: Achten Sie darauf, dass die monatliche Rate der Umschuldung in Ihr Budget passt. Eine niedrigere monatliche Belastung kann dazu beitragen, Ihre finanzielle Situation zu verbessern.

- Flexibilität der Rückzahlungsoptionen: Prüfen Sie sorgfältig, ob der Kreditgeber flexible Rückzahlungsoptionen anbietet, wie etwa die Möglichkeit von Sondertilgungen oder Tilgungspausen. Diese Flexibilität kann Ihnen in verschiedenen finanziellen Situationen zugutekommen.

Verschiedene Umschulungsmöglichkeiten

Je nachdem, wie hoch die Usmchuldungssumme ist und für was für Schulden Sie eine Umschuldung anstreben stehen Ihnen verschiedene Möglichkeiten zur Auswahl:

Umschuldung

Privatkredite, Konsumkredite, Kredite zusammenfassen…

Umschuldungsmöglichkeiten:

- Privatkredit von Freunden / Verwandten

- Umschuldungskredite

- Konsum- bzw. Ratenkredit

Was Sie beachten sollten:

Bei einer Umschuldung über eine Bank fallen normalerweise Gebühren und Nebenkosten an, die die Umschuldungssumme erhöhen. Ob sich eine Umschuldung lohnt, kann aber durch einen Umschuldungsvergleich ermittelt werden.

Umschuldung Immobilienfinanzierung

Baufinanzierungen, Wohnkredite, Hypotheken, Förderungen…

Umschuldungsmöglichkeiten:

- Immobilienkredit

- Fixzinskredit

- Variabel verzinster Kredit

- Annuitätendarlehen

- Tilgungsdarlehen

- Bauspardarlehen

- Endfälliger Kredit

Was Sie beachten sollten:

Auch wenn Sie sich von Freunden oder Familienmitgliedern eine größere Summe leihen, ist es wichtig, einen Kreditvertrag aufzusetzen und darin die Bedingungen klar zu definieren.

Wenn Sie einen Immobilienkredit bei einer Bank aufnehmen möchten, müssen Sie bestimmte Voraussetzungen erfüllen.

Umschuldungssumme unter 1.500 €

Kreditkartenschulden, offener Dispo, kleine Privatkredite…

Umschuldungsmöglichkeiten:

- Privatkredit von Freunden / Verwandten

- Kredit vom Arbeitgeber

- Cashper-Kredit

- Ferratum-Kredit

- Vexcash-Kredit

- Mywage-Kredit

- Kreditkarte (Zinsfreier Kredit)

Was Sie beachten sollten:

Kredite mit geringen Summen werden oft als Minikredite bezeichnet und müssen normalerweise innerhalb von ca. 2 Monaten zurückgezahlt werden.

Beachten Sie, dass die Gebühren für Minikredite hoch sein können. Aus diesem Grund sollten Sie diese Kreditform nur in Ausnahmefällen nutzen.

Umschuldungssumme zwischen 1.500 € - 75.000 €

Privatkredite, Konsumkredite, Förderungen…

Umschuldungsmöglichkeiten:

- Privatkredit von Freunden / Verwandten

- Kredit vom Arbeitgeber

- Konsum- bzw. Ratenkredit

Was Sie beachten sollten:

Wenn Sie Schulden zwischen 1.500 € – 75.000 € zu einem der genannten Zwecke bei einer Bank aufnehmen, dann sollten Sie einige Regelungen beachten. Die meisten Banken in Deutschland vergeben diese Kredite beispielsweise nur für eine Laufzeit von max. 10 Jahren. Zudem müssen Sie für die Kreditaufnahme volljährig sein.

Bessere Konditionen bei einer Umschuldung?

Es gibt mehrere Gründe, warum man bei einer Umschuldung oft bessere Konditionen erhalten kann als bei einem bestehenden Kredit. Hier sind einige häufige Gründe:

Veränderung der Zinssituation

Die allgemeine Zinssituation auf dem Finanzmarkt kann sich ändern. Wenn die Zinsen seit Abschluss des bestehenden Kredits gesunken sind, können Sie bei einer Umschuldung von den aktuellen niedrigeren Zinssätzen profitieren.

Verbesserte Bonität

Wenn sich Ihre finanzielle Situation seit dem Abschluss des ursprünglichen Kredits verbessert hat, zum Beispiel durch eine höhere Einkommenssituation oder Schuldentilgung, kann dies zu einer besseren Bonität führen. Ein verbessertes Bonitätsprofil kann zu günstigeren Zinskonditionen führen.

Änderung der persönlichen Umstände

Veränderungen in persönlichen Umständen, wie etwa eine berufliche Verbesserung oder eine Erbschaft, können dazu führen, dass Kreditnehmer bessere Konditionen verhandeln können.

Risikoreduktion für den Kreditgeber

Geänderte Marktbedingungen

Verhandlungsspielraum

Bei einer Umschuldung haben Kreditnehmer oft die Möglichkeit, mit dem aktuellen Kreditgeber zu verhandeln oder alternative Angebote einzuholen. Dieser Verhandlungsspielraum kann dazu beitragen, verbesserte Konditionen zu erreichen.

Nebenkosten bei einer Umschudung

Bei einer Umschuldung können auch Nebenkosten entstehen.

Mögliche Nebenkosten:

%

Vorfälligkeitsentschädigung

Wenn Sie Ihren bestehenden Kredit vorzeitig zurückzahlen, kann der bisherige Kreditgeber eine Vorfälligkeitsentschädigung verlangen. Diese Gebühr soll den entgangenen Zinsgewinn des Kreditgebers kompensieren.

Die Höhe der Vorfälligkeitsentschädigung ist gesetzlich geregelt und beträgt in der Regel maximal 1% des vorzeitig zurückgezahlten Betrags.

%

Bearbeitungsgebühren

Einige Kreditgeber erheben Bearbeitungsgebühren für die Umschuldung. Diese können einen Prozentsatz des Umschuldungsbetrags oder einen festen Betrag darstellen.

Bearbeitungsgebühren können einen Prozentsatz des Umschuldungsbetrags darstellen und bewegen sich oft im Bereich von 1% bis 3%. Es gibt jedoch auch Kreditgeber, die auf solche Gebühren verzichten.

%

Notar- und Grundbuchkosten

Wenn die Umschuldung mit einer Änderung der Grundschuld oder anderer sicherungsrechtlicher Maßnahmen verbunden ist, können Notar- und Grundbuchkosten anfallen.

Die Kosten für Notar- und Grundbucheintragungen können stark variieren und hängen von der Höhe der Umschuldung sowie den individuellen Gebührensätzen des Notars und Grundbuchamts ab. Als Faustregel gelten 2%. Mehr dazu erfahren Sie in diesem Beitrag.

Kosten für die Bonitätsprüfung

Einige Kreditgeber führen eine erneute Bonitätsprüfung durch, um Ihre Kreditwürdigkeit zu überprüfen. Die Kosten für diese Prüfung könnten auf Sie übertragen werden.

Die Gebühren für eine erneute Bonitätsprüfung können unterschiedlich sein und liegen möglicherweise im Bereich von 20 bis 100 €.

%

Kosten für Restschuldversicherung

Erfolgsgeschichten

Beispiel: Familie Müller

Die Familie Müller, bestehend aus Vater Markus (42), Mutter Laura (39) und den beiden Kindern, stand vor der Herausforderung hoher monatlicher Ratenzahlungen aufgrund mehrerer laufender Kredite. Durch eine sorgfältige Umschuldungsstrategie konnten sie ihre finanzielle Situation erheblich verbessern.

Ausgangssituation:

- Bestehende Kredite mit hohen Zinssätzen, darunter ein Autokredit und ein Konsumkredit.

- Monatliche Ratenzahlungen überstiegen das verfügbare Budget, was zu finanziellen Engpässen führte.

Schritte zur Umschuldung:

1. Analyse der Finanzsituation:

- Ermittlung aller bestehenden Schulden, Einkünfte und Ausgaben.

- Identifizierung der Hauptbelastungen durch Zinsen und Ratenzahlungen.

2. Vergleich von Umschuldungsangeboten:

- Nutzung von Vergleichsportalen, um verschiedene Umschuldungsangebote zu analysieren.

- Auswahl eines Angebots mit niedrigerem effektiven Jahreszins und insgesamt günstigeren Konditionen.

3. Beantragung des Umschuldungsdarlehens:

- Einreichung eines Antrags bei einem renommierten Kreditinstitut mit transparenten Bedingungen.

- Auswahl einer angemessenen Laufzeit und monatlichen Raten, die besser zum Budget der Familie passten.

Ergebnisse der Umschuldung:

1. Reduzierung der Gesamtkosten:

- Durch den Wechsel zu einem Umschuldungsdarlehen konnten die Müller-Familie ihre Gesamtkosten erheblich senken.

- Der neue effektive Jahreszins lag um 3 Prozentpunkte niedriger als bei den vorherigen Krediten.

2. Monatliche Entlastung:

- Die monatliche Belastung wurde um 20% reduziert, was zu mehr finanzieller Flexibilität führte.

- Die Familie konnte nun besser für unvorhergesehene Ausgaben planen und hatte mehr Spielraum für langfristige Sparziele.

3. Zeitliche Verkürzung der Rückzahlung:

- Durch die niedrigeren Zinsen und die besseren Konditionen konnten die Müllers die Laufzeit ihres Darlehens verkürzen.

- Die Rückzahlung würde nun drei Jahre früher abgeschlossen sein.

Fazit Familie Müller

Die Familie Müller zeigt, dass eine gut durchdachte Umschuldung nicht nur zu sofortigen finanziellen Entlastungen führen kann, sondern auch langfristig zu erheblichen Kosteneinsparungen und einer beschleunigten Rückzahlung des Darlehens beitragen kann. Ihre Geschichte unterstreicht die Bedeutung einer gründlichen Analyse und Auswahl des richtigen Umschuldungsangebots.Beispiel Herr und Frau Schmidt

Herr und Frau Schmidt, beide berufstätig und Eltern zweier Kinder, standen vor der Herausforderung, verschiedene Kredite mit unterschiedlichen Zinssätzen zu bedienen. Ihre Umschuldungsgeschichte verdeutlicht, wie sie ihre finanzielle Last deutlich reduzieren konnten.

Ausgangssituation:

- Bestehende Kredite für Auto, Renovierung und eine offene Kreditkarte mit unterschiedlichen Zinssätzen.

- Monatliche Ratenzahlungen führten zu einem erheblichen finanziellen Druck und eingeschränkter Liquidität.

Schritte zur Umschuldung:

1. Analyse der Finanzsituation:

- Zusammenstellung aller laufenden Kredite und Bestimmung der Gesamtschulden.

- Identifikation von Zinsbelastungen als Hauptursache für die finanziellen Schwierigkeiten.

2. Vergleich von Umschuldungsangeboten:

- Intensive Recherche und Vergleich verschiedener Umschuldungsangebote von Banken und Kreditinstituten.

- Auswahl eines Angebots mit einem erheblich niedrigeren effektiven Jahreszins im Vergleich zu den bestehenden Krediten.

3. Beantragung des Umschuldungsdarlehens:

- Antragstellung bei einer Bank mit klaren Konditionen und transparenten Gebühren.

- Festlegung einer längeren Laufzeit, um die monatlichen Raten weiter zu reduzieren.

Ergebnisse der Umschuldung:

1. Deutliche Reduzierung der Zinsen:

- Durch den Wechsel zu einem Umschuldungsdarlehen mit niedrigerem Zinssatz konnte die Zinsbelastung erheblich gesenkt werden.

- Die Gesamtersparnis an Zinskosten betrug über die Laufzeit des neuen Darlehens mehrere Tausend Euro.

2. Monatliche Entlastung:

- Die monatlichen Raten wurden um 25% reduziert, was zu einer spürbaren finanziellen Entlastung für die Familie Schmidt führte.

- Diese Entlastung ermöglichte es, notwendige Ausgaben für die Kinder und den Haushalt besser zu planen.

3. Langfristige Ersparnisse:

- Die Familie konnte dank der Umschuldung monatlich mehr Geld sparen und begann, dieses zusätzliche Budget für langfristige Sparziele zu nutzen.

- Sie konnten auch eine Reserve für unerwartete Ausgaben aufbauen.

Fazit Herr und Frau Schmidt

Die Geschichte der Familie Schmidt unterstreicht, wie eine klug durchgeführte Umschuldung nicht nur kurzfristige Erleichterung bringt, sondern auch zu erheblichen langfristigen Einsparungen führen kann. Durch die Auswahl eines passenden Umschuldungsangebots konnten sie ihre finanzielle Situation stabilisieren und ihre langfristigen Ziele besser erreichen.

Umschuldung – Leicht gemacht

Angebote online vergleichen

Starten Sie mit uns Ihren Vergleich mit unseren Experten und finden Sie Angebote zu Top-Konditionen.

Hat Ihnen unser Beitrag gefallen oder haben Sie noch Fragen?

Schreiben Sie uns...

Beitrag bewerten

Über den Autor