Baufinanzierung für Dänemark

Angebote & Möglichkeiten

Sie möchten eine Immobilie in Dänemark finanzieren? Doch welche Bank finanziert Wohnungen und Häuser und welche Möglichkeiten haben Sie?

Mehr dazu in diesem Ratgeberbeitrag…

Inhalt

Finanzierungs-

möglichkeiten

Wenn Sie sich für den Kauf einer Immobile in Dänemark entschieden haben, dann benötigen Sie noch die passende Finanzierung.

Unabhängig davon, ob es sich um…

- ein Baugrundstück

- ein Haus

- ein Landhaus

- oder eine Wohnung

handelt, haben Sie 2 Möglichkeiten…

Finanzierung durch eine deutsche Bank

Ein wesentlicher Vorteil der Finanzierung in Deutschland liegt in der Vertrautheit mit den hiesigen Kreditmodellen sowie der Abwesenheit sprachlicher Hürden. Zudem entfällt die Notwendigkeit, für Vertragsabschlüsse persönlich nach Dänemark zu reisen. Auch ist es so, dass Sie den Kredit bei einer Deutschen Bank in Euro aufnehmen und somit kein Fremdwährungsrisiko besteht.

Die wesentliche Herausforderung bei der Nutzung deutscher Finanzierungsoptionen für Immobilien in Dänemark ist, dass deutsche Banken selten eine dänische Immobilie als Sicherheit akzeptieren. Die Eintragung einer Hypothek oder Grundschuld auf ein dänisches Objekt gestaltet sich oft schwierig. Alternativ müssen Kreditnehmer in der Lage sein, andere Sicherheiten, wie beispielsweise eine nahezu schuldenfreie Immobilie in Deutschland, anzubieten.

Finanzierung durch eine dänische Bank

Ein entscheidender Vorteil der Finanzierung durch eine dänische Bank liegt in deren vertrautem Umgang mit dem lokalen Immobilienmarkt, was die Kreditvergabe erleichtert. Darüber hinaus kann die zu erwerbende Immobilie direkt als Sicherheit hinterlegt werden, was den Prozess vereinfacht.

Allerdings ergeben sich auch spezifische Herausforderungen: Sprachbarrieren könnten die Kommunikation erschweren, falls Sie nicht fließend Dänisch sprechen. Ein weiterer Punkt ist das Währungsrisiko, das entsteht, wenn Sie Ihren Lebensunterhalt nicht in dänischen Kronen verdienen. Dies kann die Kreditkosten durch Wechselkursschwankungen erheblich beeinflussen. Zudem unterscheiden sich die in Dänemark gängigen Kreditmodelle für Immobilienfinanzierungen von den in Deutschland üblichen Verfahren, was eine zusätzliche Anpassung erfordert.

Die passende Finanzierung

für Ihre Immobilie in Dänemark

✓ Spezialisierte Experten für Finanzierungen in Dänemark

✓ Alle Informationen auf Deutsch

✓ Angebote von verschiedenen Banken

Unterschiede bei Immobilienfinanzierung

Deutschland & Dänemark

Finanzierung von Immobilien in Deutschland

Kreditart, Zinsen & Restschuld

In Deutschland ist das Annuitätendarlehen die vorherrschende Form der Immobilienfinanzierung, charakterisiert durch eine feste Zinsbindung über die Laufzeit des Darlehens. Diese Festlegung ermöglicht es Kreditnehmern, sich gegen zukünftige Zinsschwankungen abzusichern, wobei allerdings am Laufzeitende häufig ein Restbetrag offen bleibt.

Kreditraten

Bei einem Annuitätendarlehen bleiben die Kreditraten über die gesamte Laufzeit konstant. Nur das Verhältnis zwischen Tilgung und Zinszahlungen verändert sich über die Laufzeit. Der Tilgungsanteil steigt, während die Zinszahlungen sinken.

Voraussetzungen

- Starke Kreditwürdigkeit (Bonität): Dies ist ein Indikator für die Zuverlässigkeit des Kreditnehmers und dessen Fähigkeit, den Kredit zurückzuzahlen.

- Ausreichendes Eigenkapital: Mindestens 20% der Finanzierungssumme, wobei für den Kauf von Immobilien im Ausland ein höherer Eigenkapitalanteil bevorzugt wird.

- Sicherheiten: Zur Absicherung gegen einen möglichen Zahlungsausfall wird in der Regel eine Grundschuld oder Hypothek auf eine Immobilie eingetragen. Deutsche Banken haben jedoch oft Schwierigkeiten, eine solche Sicherheit auf ausländische Immobilien, einschließlich jener in Dänemark, einzutragen. Als Alternative kann die Sicherung über eine weitestgehend schuldenfreie Immobilie in Deutschland erfolgen.

Finanzierung von Immobilien in Dänemark

Kreditart, Zinsen & Restschuld

In Dänemark gibt es verschiedene Arten von Hypothekendarlehen, einschließlich solcher mit festen Zinsen, bei denen die Zinsrate für einen bestimmten Zeitraum festgelegt wird, und solcher mit variablen Zinsen, deren Zinsrate sich entsprechend dem Markt verändert.

In Dänemark variiert die Präferenz zwischen befristeten Finanzierungen (mit Restschuld) und Volltilgerdarlehen je nach den individuellen Bedürfnissen und finanziellen Umständen der Kreditnehmer. Beide Arten von Hypothekendarlehen sind verfügbar und haben ihre spezifischen Vorteile und Anwendungsgebiete.

Kreditraten

In Dänemark gibt es verschiedene Arten von Hypothekendarlehen, einschließlich solcher mit festen Zinsen, bei denen die Zinsrate für einen bestimmten Zeitraum festgelegt wird und solcher mit variablen Zinsen, deren Zinsrate sich entsprechend dem Markt verändert.

Die Wahl hängt von den individuellen Präferenzen und der Risikobereitschaft des Käufers ab.

Voraussetzungen

So wie in Deutschland fordern auch Banken in Dänermark von ihren Kreditnehmern, dass bestimmte Voraussetzungen erfüllt werden:

- Ausreichende Bonität – dabei werden auch Informationen von der SCHUFA oder anderen Auskunfteien eingehoben.

- Eigenkapital – Sie benötigen für Ihre Immobilien- oder Baufinanzierung mindestens 30% der Finanzierungssumme an Eigenkapital.

- Sicherheiten – Die Besicherung des Kredits erfolgt auf Mallorca oftmals in Form einer Hypothek auf die finanzierte Immobilie. Kommt es zur Zahlungsunfähigkeit, dann darf Ihre Immobilie von der Bank versteigert werden.

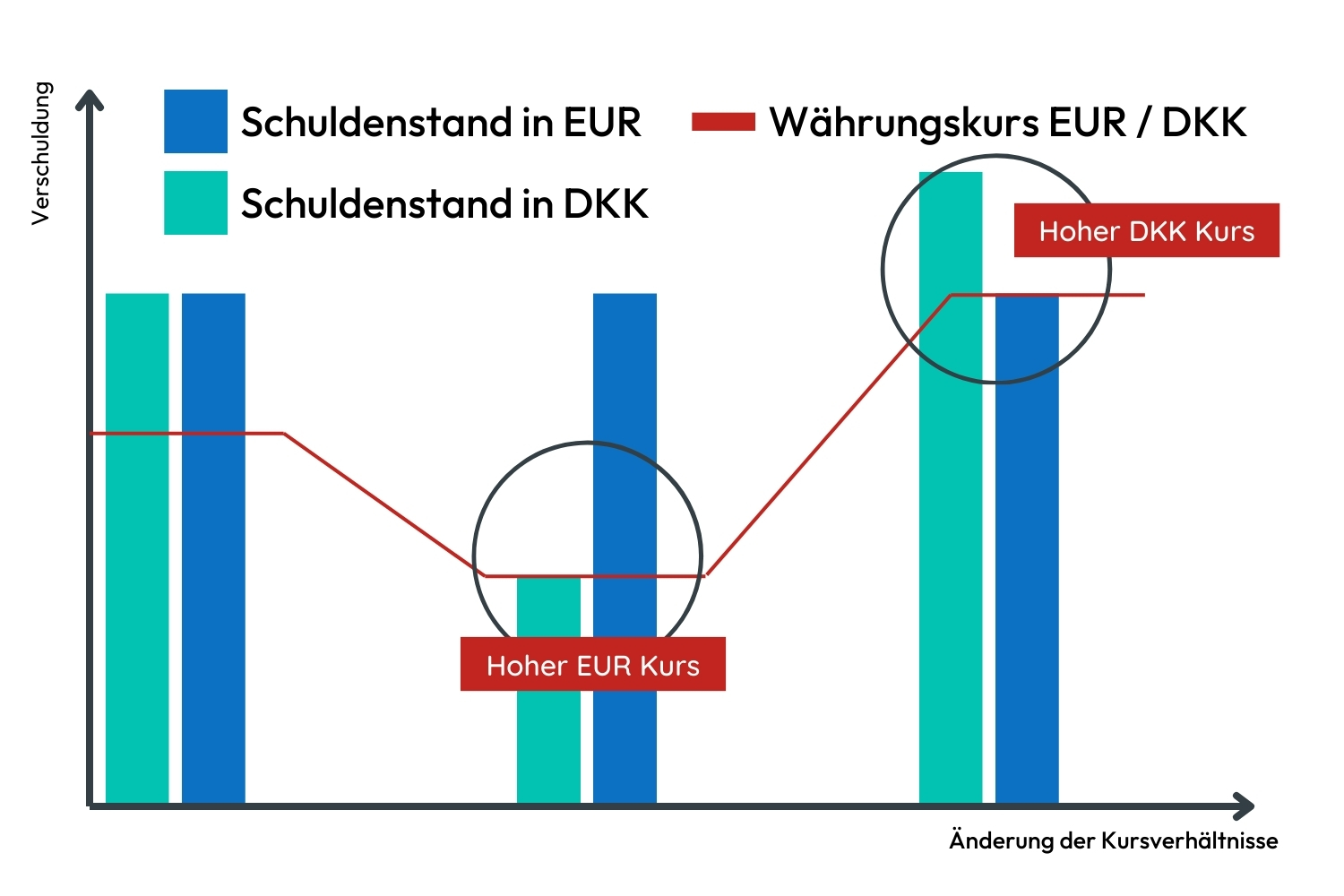

Fremdwährungsrisiko bei Finanzierungen

Das Fremdwährungsrisiko ist ein wesentlicher Faktor, den Deutsche, die ihr Einkommen nicht in dänischen Kronen (DKK) beziehen, bei der Finanzierung einer Immobilie in Dänemark berücksichtigen sollten.

Wenn die Finanzierung oder der Kredit für die Immobilie in DKK aufgenommen wird, während das Einkommen in Euro (EUR) oder einer anderen Währung erzielt wird, entsteht ein Währungsrisiko.

Dieses Risiko ergibt sich aus der Möglichkeit, dass sich der Wechselkurs zwischen dem Euro und der dänischen Krone verändert. Eine Abwertung des Euros gegenüber der dänischen Krone würde bedeuten, dass höhere Beträge in Euro benötigt werden, um den gleichen Betrag in DKK für Zinsen und Tilgung zu zahlen.

Dies kann die Kosten der Immobilienfinanzierung unvorhersehbar erhöhen und zu finanzieller Belastung führen. Daher ist es wichtig, dieses Risiko zu beachten, beispielsweise durch Absicherungsgeschäfte, die Auswahl eines Kreditprodukts in der Heimatwährung oder durch eine sorgfältige Planung unter Berücksichtigung potenzieller Wechselkursschwankungen.

Hoher Euro Kurs

Sie haben Ihre Baufinanzierung in dänischen Kronen aufgenommen und beziehen Ihr Einkommen in Euro.

Der Kurs des Euros ist im Vergleich zur Krone gestiegen. Das bedeutet wiederum, dass Sie bei einem Währungswechsel mehr Kronen für einen Euro erhalten.

- Somit wird bei einer gleichbleibenden Rückzahlungsrate die Finanzierung günstiger.

- Ihr Schuldenstand wurde dadurch auch fiktiv gesenkt.

Hoher Kronen Kurs

Sie haben Ihre Baufinanzierung in dänischen Kronen aufgenommen und beziehen Ihr Einkommen in Euro.

Der Kurs der dänischen Krone ist im Vergleich Zum Euro gestiegen. Das bedeutet wiederum, dass Sie bei einem Währungswechsel weniger Kronen für einen Euro erhalten.

- Somit wird bei einer gleichbleibenden Rückzahlungsrate die Finanzierung teuerer.

- Ihr Schuldenstand wurde dadurch auch fiktiv gesteigert.

Einkommen in dänischen Kronen

Beziehen Sie Ihr Einkommen in Dänischen Kronen und haben die Finanzierung in Kronen aufgenommen, entsteht Ihnen aufgrund der Währung kein wesentliches Risiko. Denn wenn die dänische Krone im Wert steigt, steigen auch im Vergleich zum Euro Ihre Schulden, aber auch Ihr Einkommen, das Sie in dänischen Kronen beziehen.

Dieser Effekt entsteht oft bei Grenzgängern und sogenannten Grenzgänger-Krediten.

Nebenkosten in Dänemark

Die Finanzierung einer Immobilie in Dänemark ist mit unterschiedlichen Nebenkosten verbunden. Diese können je nach Finanzierungssituation variieren, und es fallen Notargebühren, Gebühren für den Grundbucheintrag, Mehrwertsteuer und Bankgebühren an.

Unsere Faustformel für Nebenkosten:

%

des Kaufpreises an Nebenkosten

Mögliche Nebenkosten:

Grunderwerbsteuer

Die Grunderwerbsteuer (Dokumentstempelsteuer) beträgt in Dänemark typischerweise 0,6% des Kaufpreises für Wohnimmobilien plus eine feste Gebühr von etwa 1.660 DKK (ca. 220 €). Diese Steuer wird für die Eintragung des Kaufvertrags im Grundbuch erhoben.

Notargebühren

Die Notargebühren für die Registrierung des Eigentumsübergangs liegen in der Regel ebenfalls bei einer festen Gebühr von etwa 1.660 DKK (ca. 220 €), zusätzlich zur Grunderwerbsteuer.

Bewertungsgebühren

Die Kosten für eine Immobilienbewertung, die oft für die Finanzierung benötigt wird, können variieren. In der Regel liegen sie zwischen 2.000 DKK und 4.000 DKK (ca. 270-540 €).

Gebühren für die Kreditvergabe

Die Gebühren für die Bearbeitung und Bereitstellung eines Hypothekendarlehens können zwischen 0,5% und 1% des Darlehensbetrags liegen. Einige Banken können auch eine feste Bearbeitungsgebühr verlangen.

Häufige Fragen zum Thema Immobilienfinanzierung in Dänemark

Kann als Deutscher eine Immobilie in Dänemark finanziert werden?

Ja, Deutsche können Immobilien in Dänemark finanzieren. Es gibt jedoch spezifische Voraussetzungen und Unterschiede im Vergleich zu Deutschland, wie z.B. die Art der verfügbaren Kredite und das erforderliche Eigenkapital.

Wie hoch sollte das Eigenkapital bei der Finanzierung einer Immobilie in Dänemark sein?

Obwohl es keine festen Regeln gibt, wird empfohlen, ein Eigenkapital von mindestens 20% bis 30% der Kaufsumme einzubringen, um die Finanzierungschancen zu verbessern.

Was ist ein Fremdwährungsrisiko und wie wirkt es sich auf die Finanzierung aus?

Das Fremdwährungsrisiko entsteht, wenn Kredite in einer anderen Währung als der des Einkommens aufgenommen werden. Wechselkursschwankungen können die Kreditkosten erhöhen oder senken, was bei der Finanzierung in dänischen Kronen für Deutsche relevant ist.

Kann eine Immobilie in Dänemark als Sicherheit für eine Finanzierung dienen?

Ja, in Dänemark kann die zu finanzierende Immobilie selbst als Sicherheit für den Kredit genutzt werden. Dies vereinfacht den Prozess im Vergleich zu Finanzierungen, bei denen Sicherheiten außerhalb Dänemarks hinterlegt werden müssen.

Welche Dokumente werden für die Beantragung einer Immobilienfinanzierung in Dänemark benötigt?

Typischerweise benötigen Sie Nachweise über Ihre finanzielle Situation, wie Gehaltsabrechnungen und Steuererklärungen, einen gültigen Personalausweis oder Reisepass, Nachweise über vorhandenes Eigenkapital sowie Details zur gewünschten Immobilie.

Wie lange dauert der Prozess der Immobilienfinanzierung in Dänemark?

Der Prozess kann je nach Bank, der Vollständigkeit der eingereichten Dokumente und der Komplexität des Falls variieren. Im Allgemeinen sollten Sie jedoch mindestens ein paar Wochen einplanen, von der ersten Anfrage bis zur Genehmigung der Finanzierung.

Was passiert, wenn ich die monatlichen Raten meiner Immobilienfinanzierung in Dänemark nicht mehr bezahlen kann?

Sollten Sie Schwierigkeiten haben, Ihre Raten zu zahlen, ist es wichtig, so früh wie möglich mit Ihrer Bank in Kontakt zu treten. Viele Institute bieten Lösungen an, wie Zahlungsaufschübe oder die Umstrukturierung Ihres Darlehens, um eine Zwangsversteigerung zu vermeiden.

Bekannte Banken in Dänemark

Danske Bank

Als größte Bank Dänemarks bietet Danske Bank maßgeschneiderte Baufinanzierungslösungen an, die sowohl für den Kauf bestehender Immobilien als auch für den Neubau konzipiert sind. Danske Bank setzt stark auf digitale Lösungen, um den Antragsprozess zu vereinfachen und eine schnelle Entscheidungsfindung zu ermöglichen.

Nordea

Nordea hebt sich im Bereich der Baufinanzierung durch ein breites Spektrum an innovativen Finanzierungsmodellen hervor, die speziell auf die Bedürfnisse von Bauherren und Immobilienkäufern zugeschnitten sind. Die Bank bietet zudem spezielle Green-Financing-Optionen für umweltfreundliche Bauvorhaben und Sanierungen, was Kunden ermöglicht, von potenziell niedrigeren Zinssätzen für nachhaltige Projekte zu profitieren.

Jyske Bank

Jyske Bank ist bekannt für ihre individuelle Kundenbetreuung und bietet umfassende Baufinanzierungslösungen, die auf die persönlichen Präferenzen und finanziellen Verhältnisse der Kunden abgestimmt sind. Ein besonderer Fokus liegt auf der transparenten Beratung und der Bereitstellung von flexiblen Rückzahlungsplänen, die es ermöglichen, die Darlehenskonditionen an veränderte Lebensumstände anzupassen.

Sydbank

Sydbank positioniert sich im Bereich der Baufinanzierung mit einem Fokus auf Einfachheit und Kundennähe. Sie bietet ein einfaches, verständliches Produktangebot, das sich besonders für Erstkäufer und Menschen, die Wert auf unkomplizierte Finanzprodukte legen, eignet.

Nykredit

Als führender Anbieter von Hypothekendarlehen in Dänemark spezialisiert sich Nykredit stark auf die Baufinanzierung und ist insbesondere für ihre kompetitive Zinsgestaltung bekannt. Nykredit bietet eine breite Palette von Hypothekenprodukten, die sowohl feste als auch variable Zinssätze umfassen.

Finanzierungsangebote für Dänemark

Fordern Sie jetzt Ihr unverbindliches Finanzierungsangebot bei internationalen Banken an.

Immobilie in Dänemark erwerben?

Genehmigungspflicht

Für EU-Bürger, die sich in Dänemark niederlassen und dort arbeiten oder ein Unternehmen gründen wollen, benötigt keine spezielle Genehmigung. Andere Nationalitäten benmötigen grundsätzlich eine Genehmigung vom dänischen Justizministerium, um eine Immobilie in Dänemark zu erwerben können.

Zweitwohnung bzw. Ferienimmobilie

Für den Erwerb einer Zweitwohnung in Dänemark, sei es ein Ferienhaus oder eine ganzjährig nutzbare Immobilie ohne Wohnpflicht, ist eine Genehmigung des Justizministeriums erforderlich. Diese Genehmigung für die Nutzung als Zweitwohnung oder Ferienhaus setzt voraus, dass Sie eine besondere Verbindung zu Dänemark nachweisen können. Dazu zählen unter anderem familiäre Bindungen, frühere Wohnsitze oder Arbeitsverhältnisse in Dänemark, Ausbildungszeiten im Land oder signifikante kulturelle Beziehungen zu Dänemark.

Steuerliche Überlegungen

Denken Sie darüber nach, wie sich der Kauf auf Ihre Steuersituation auswirken könnte, sowohl in Dänemark als auch in Deutschland. Es könnte steuerliche Verpflichtungen in beiden Ländern geben, insbesondere in Bezug auf Einkommenssteuer, Vermögenssteuer und Erbschaftssteuer.

Zweckbindung Wohnimmobilie

Die Immobilie muss in der Regel zu Wohnzwecken für den Käufer oder dessen Familie genutzt werden. Ferienhäuser dürfen von Nicht-Dänen nur unter bestimmten Voraussetzungen gekauft werden, z.B. wenn sie sich bereits mindestens fünf Jahre lang rechtmäßig und kontinuierlich in Dänemark aufgehalten haben.

Finanzierung

Beim Kauf einer Immobilie in Dänemark müssen Sie auch die dortigen Gepflogenheiten bei der Finanzierung und Kaufabwicklung beachten. Dänemark hat ein eigenes System für Hypotheken und Eigentumsübertragungen, und es ist ratsam, sich von einem dänischen Rechtsanwalt oder Immobilienmakler beraten zu lassen, der mit den lokalen Vorschriften vertraut ist.

Ferienimmobilie richtig absichern

Ein Brand, Sturm, Rohrbruch oder auch Diebstahl kann Ihre Ferienimmobilie und Ihre Ausstattung stark beschädigen. Auf den hohen Reparatur- und Wiederbeschaffungskosten bleiben Sie ohne richtige Absicherung selbst sitzen.

Damit genau dies nicht geschieht und Sie in solchen Schadensfällen finanziell abgesichert sind, gibt es spezielle Hausrat- und Gebäudeversicherungen für Ferienimmobilien. Diese Versicherung kann genau auf Ihre Bedürfnisse und Ansprüche angepasst werden, damit Sie und Ihre Immobilie rundum abgesichert sind.

Jetzt Ferienimmobilie absichern

Fordern Sie über unser Portal kostenlos und unverbindlich ein Angebot für Ihre Ferienhausversicherung online an.

Weitere Auslandsfinanzierungen

Finanzierung in Österreich

Finanzierung in der Schweiz

Finanzierung in Spanien

Finanzierung in Kroatien

Finanzierung in Italien

Finanzierung in Dänemark

Finanzierung auf Mallorca

Finanzierung in Ungarn

Hat Ihnen unser Beitrag gefallen oder haben Sie noch Fragen?

Schreiben Sie uns...

Beitrag bewerten

Über die Autorin

Maria Lamberg

Die richtige Ansprechpartnerin bei Fragen rund um die Themen Versicherungen & Baufinanzierungen.