Versicherungen für Hausbesitzer

Unsere Empfehlungen und Tipps |2025|

Ein eigenes Haus ist in Deutschland viel wert und sollte auch aus diesem Grund gut versichert sein. Aber auch andere Gefahren rund um das Haus sollten Sie absichern.

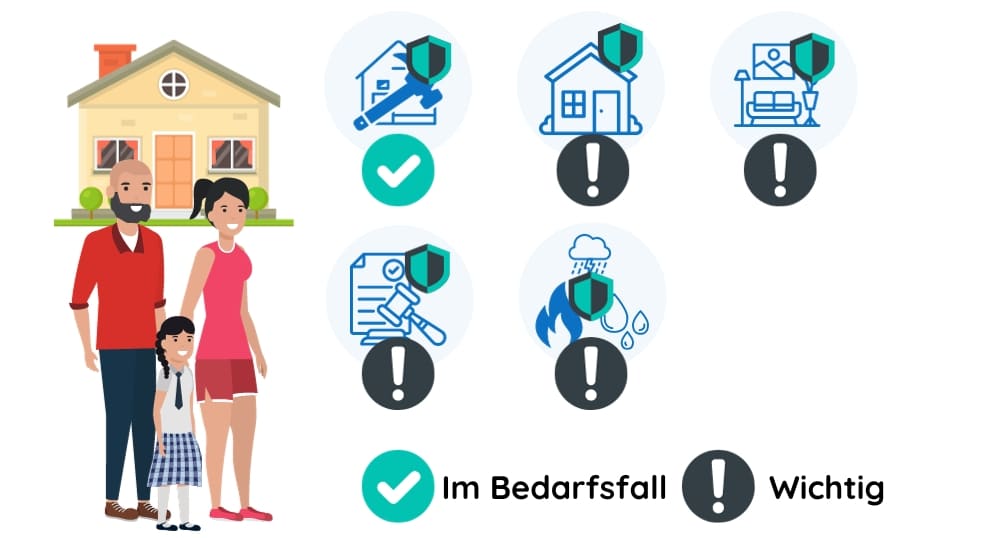

Das wichtigste zusammengefasst

- NIn Deutschland gibt es für Hausbesitzer keine generelle Pflicht zur Absicherung durch Versicherungen.

- NAllerdings können individuelle Umstände, wie die Finanzierung Ihres Hauses durch ein Hypothekendarlehen, dazu führen, dass bestimmte Versicherungen von den Kreditgebern oder Banken gefordert werden.

- NGenerell sind aber Versicherungen wie eine Gebäudeversicherung, Hausratversicherung, Haftpflichtversicherung oder Rechtsschutzversicherung immer empfehlenswert.

- NVersicherungen wie eine Elementarschadenversicherung oder eine Bauherrenhaftpflichtversicherung eignen sich nur, wenn auch wirklich ein Bedarf da ist.

Die Gebäudeversicherung

Eine der wichtigsten Versicherungen, die Hausbesitzer in Deutschland abschließen sollten, ist die Gebäudeversicherung, auch Wohngebäudeversicherung genannt. Diese Versicherung deckt Schäden am Gebäude selbst, die durch Ereignisse wie Feuer, Leitungswasser, Sturm, Hagel oder auch Elementarschäden wie Überschwemmung oder Erdbeben verursacht werden.

In Deutschland ist die Gebäudeversicherung nicht gesetzlich vorgeschrieben, wird jedoch in der Regel von Banken und Hypothekenkreditgebern gefordert.

Schadensbeispiel

Stellen Sie sich vor, Ihr Haus wird durch einen heftigen Sturm schwer beschädigt. Das Dach wird abgedeckt, Fenster zerbrechen und Wasser dringt ins Innere ein. Ohne eine Gebäudeversicherung müssten Sie die erheblichen Kosten für die Reparatur oder den Wiederaufbau des Hauses selbst tragen.

Mit einer Gebäudeversicherung sind Sie jedoch finanziell abgesichert und können Ihr Zuhause schnell wieder instand setzen.

Kosten

Die Kosten für Ihre Gebäudeversicherung hängen von verschiedenen Faktoren ab, darunter:

- Wert Ihrer Immobilie: Je höher der Wert Ihrer Immobilie, desto höher die Prämie.

- Standort: Die geografische Lage Ihres Hauses beeinflusst die Prämie. Regionen mit höherem Risiko für Naturkatastrophen wie Sturm oder Überschwemmung können höhere Prämien haben.

- Baujahr und Bauweise: Ältere Häuser oder solche mit unkonventioneller Bauweise können höhere Prämien haben.

- Selbstbeteiligung: Eine höhere Selbstbeteiligung kann die Prämie senken.

Tipps für die Auswahl

Achten Sie bei der Auswahl Ihrer Gebäudeversicherung darauf, dass diese ausreichenden Schutz für Ihr Haus bietet und Elementarschäden wie Überschwemmungen oder Erdbeben abdeckt, falls Sie in einer risikoreichen Region wohnen. Es bringt wenig, sich in einer Region ohne z.B. Berge sich gegen Lawinen zu versichern.

Die Haftpflichtversicherung

Eine private Haftpflichtversicherung ist für Hausbesitzer ebenfalls von großer Bedeutung. Diese Versicherung schützt Sie vor finanziellen Folgen, wenn Sie versehentlich Schäden an fremdem Eigentum verursachen oder jemand auf Ihrem Grundstück verletzt wird.

Schadensbeispiel

Ein Gast in Ihrem Haus rutscht auf einer nassen Fläche aus und bricht sich ein Bein. Die medizinischen Kosten und eventuelle Schadenersatzforderungen können enorm sein.

Eine private Haftpflichtversicherung würde in diesem Fall die Kosten übernehmen, sodass Sie sich nicht um die finanzielle Belastung sorgen müssen.

Kosten

Die Kosten für die private Haftpflichtversicherung können von folgenden Faktoren beeinflusst werden:

- Deckungssumme: Höhere Deckungssummen führen zu höheren Prämien.

- Familienstand: Die Anzahl der versicherten Familienmitglieder kann die Prämie beeinflussen.

- Beruf: Einige Berufe können höhere Prämien erfordern, da sie ein höheres Haftungsrisiko haben.

- Wohnort: Die Region, in der Sie leben, kann die Prämie beeinflussen, da bestimmte Gebiete höhere Schadenskosten aufweisen können.

Tipps für die Auswahl

Wählen Sie eine private Haftpflichtversicherung mit ausreichend hoher Deckungssumme, um sicherzustellen, dass Sie bei schwerwiegenderen Schadensfällen gut abgesichert sind. Prüfen Sie auch, ob die Versicherung Schäden an vermieteten Immobilien abdeckt, falls Sie Ihr Haus vermieten.

Die Hausratversicherung

Die Hausratversicherung ist eine weitere wichtige Versicherung für Hausbesitzer. Anders als die Gebäudeversicherung deckt sie nicht das Gebäude selbst, sondern den Inhalt Ihres Hauses. Dies umfasst Möbel, Elektronikgeräte, Kleidung, Schmuck und andere persönliche Gegenstände.

Schadensbeispiel

Ein Gast in Ihrem Haus rutscht auf einer nassen Fläche aus und bricht sich ein Bein. Die medizinischen Kosten und eventuelle Schadenersatzforderungen können enorm sein.

Eine private Haftpflichtversicherung würde in diesem Fall die Kosten übernehmen, sodass Sie sich nicht um die finanzielle Belastung sorgen müssen.

Kosten

Die Kosten für die Hausratversicherung werden durch folgende Faktoren beeinflusst:

- Versicherungssumme: Je höher der Wert Ihres Hausrats, desto höher die Prämie.

- Schutzumfang: Zusätzliche Deckungsoptionen wie Diebstahlschutz oder Glasbruch können die Prämie erhöhen.

- Wohnfläche: Größere Wohnungen oder Häuser können höhere Prämien erfordern.

Tipps für die Auswahl

Die Rechtsschutzversicherung

Eine Rechtsschutzversicherung kann für Hausbesitzer ebenfalls sinnvoll sein. Diese Versicherung hilft Ihnen, Ihre rechtlichen Interessen zu schützen und Kosten im Zusammenhang mit rechtlichen Auseinandersetzungen zu decken. Dies kann nützlich sein, wenn es zu Nachbarschaftsstreitigkeiten, Bauvorhaben oder anderen Konflikten rund um Ihr Haus kommt.

Schadensbeispiel

Sie geraten in einen Rechtsstreit mit Ihrem Nachbarn über einen Zaun, der auf der Grundstücksgrenze steht. Die Kosten für Anwälte und Gerichtsverfahren können erheblich sein. Eine Rechtsschutzversicherung würde Ihnen in dieser Situation helfen, Ihre rechtlichen Interessen zu schützen und die finanzielle Belastung zu minimieren.

Kosten

Die Kosten für die Rechtsschutzversicherung können abhängig sein von:

- Deckungsumfang: Die Art und der Umfang des rechtlichen Schutzes, den Sie wählen, können die Prämie beeinflussen.

- Beruf: Einige Berufe können spezifische rechtliche Risiken haben und daher höhere Prämien erfordern.

Tipps für die Auswahl

Die Elementarschadenversicherung

In einigen Teilen Deutschlands sind Elementarschäden wie Überschwemmungen oder Erdbeben ein reales Risiko. Eine Elementarschadenversicherung deckt solche Schäden, die nicht von der regulären Gebäudeversicherung abgedeckt werden. Die Notwendigkeit einer solchen Versicherung hängt stark von Ihrem Standort ab, aber sie kann eine sinnvolle Ergänzung sein.

Was ist der Unterschied zwischen einer Gebäudeversicherung und einer Elementarschadenversicherung?

-

Gebäudeversicherung:

- Die Gebäudeversicherung, auch als Wohngebäudeversicherung bekannt, deckt Schäden am Gebäude selbst.

- Sie bietet Schutz vor Schäden, die durch Ereignisse wie Feuer, Leitungswasser, Sturm, Hagel, Blitzschlag und manchmal auch Einbruchdiebstahl verursacht werden.

- Die Gebäudeversicherung ist in Deutschland in der Regel eine Standardversicherung für Hausbesitzer, insbesondere für diejenigen, die eine Hypothek oder ein Darlehen für ihr Haus haben. Sie wird oft von Banken und Kreditgebern gefordert.

- Elementarschäden, wie Überschwemmungen, Erdbeben oder Erdrutsche, sind normalerweise nicht in der Gebäudeversicherung enthalten.

-

Elementarschadenversicherung:

- Die Elementarschadenversicherung ist eine separate Versicherung, die speziell Elementarschäden abdeckt.

- Sie bietet Schutz vor Naturkatastrophen und unvorhergesehenen Elementarschäden wie Überschwemmungen, Erdbeben, Erdrutsche, Schneedruck und Starkregen.

- In Deutschland sind Elementarschäden in der Regel nicht in der standardmäßigen Gebäudeversicherung enthalten. Hausbesitzer müssen eine separate Elementarschadenversicherung abschließen, wenn sie Schutz vor solchen Risiken wünschen.

- Die Prämien für die Elementarschadenversicherung können je nach Region und individuellem Risiko stark variieren. In einigen Regionen mit höherem Risiko können die Prämien deutlich höher sein.

Zusammengefasst deckt die Gebäudeversicherung Schäden am Gebäude durch typische Gefahren wie Feuer, Sturm und Leitungswasser, während die Elementarschadenversicherung sich auf Schäden durch Naturkatastrophen und unvorhergesehene Elementarschäden konzentriert. Hausbesitzer in Gebieten mit erhöhtem Risiko für Elementarschäden sollten in Betracht ziehen, beide Arten von Versicherungen abzuschließen, um einen umfassenden Schutz zu gewährleisten.

Schadensbeispiel

Ihr Haus wird von einer Überschwemmung heimgesucht, die schwere Schäden verursacht. Die Reparaturkosten sind hoch, und ohne eine Elementarschadenversicherung wären Sie auf den Kosten sitzengeblieben. Diese Versicherung bietet Schutz vor Naturkatastrophen und unvorhergesehenen Elementarschäden.

Kosten

Die Kosten für die Elementarschadenversicherung variieren je nach:

- Standort: Die geografische Lage Ihres Hauses und das damit verbundene Risiko für Naturkatastrophen sind entscheidend.

- Deckungsbereich: Der Schutzumfang, den Sie wählen, beeinflusst die Prämie.

Tipps für die Auswahl

Wenn Sie in einer Region mit erhöhtem Risiko für Elementarschäden leben, ist eine Elementarschadenversicherung unerlässlich. Vergleichen Sie die Tarife und prüfen Sie die spezifischen Deckungsbereiche sorgfältig.

Die Bauherrenhaftpflichtversicherung

Wenn Sie Ihr Haus bauen oder größere Renovierungsarbeiten durchführen, sollten Sie eine Bauherrenhaftpflichtversicherung in Betracht ziehen. Diese Versicherung schützt Sie vor finanziellen Verlusten, die durch Schäden während der Bauphase entstehen können.

Schadensbeispiel

Während der Bauarbeiten an Ihrem neuen Haus rutscht ein Bauarbeiter auf einer Baustelle aus und verletzt sich schwer. Ohne eine Bauherrenhaftpflichtversicherung müssten Sie die Kosten für medizinische Behandlungen und mögliche Schadenersatzforderungen tragen.

Diese Versicherung schützt Sie während des Bauprozesses.

Kosten

Die Kosten für die Bauherrenhaftpflichtversicherung können von folgenden Faktoren abhängen:

- Bauart und -umfang: Je größer oder komplexer das Bauvorhaben, desto höher die Prämie.

- Dauer des Bauprojekts: Die Länge des Bauprojekts kann die Prämie beeinflussen.

Tipps für die Auswahl

Stellen Sie sicher, dass die Bauherrenhaftpflichtversicherung ausreichenden Schutz bietet und die spezifischen Risiken während des Bauprozesses abdeckt. Informieren Sie sich über die Dauer der Deckung und kündigen Sie die Versicherung nicht zu früh.

Vergleichen Sie Versicherungsangebote

& sparen Sie Geld

✓ Schnelle Vergleichsmöglichkeiten

✓ Kosten, Deckung und Bedingungen einfach vergleichen

Hat Ihnen unser Beitrag gefallen oder haben Sie noch Fragen?

Schreiben Sie uns...

Beitrag bewerten

Über die Autorin

Maria Lamberg

Die richtige Ansprechpartnerin bei Fragen rund um die Themen Versicherungen & Baufinanzierungen.