Privatkreditgeber werden

Möglichkeiten, Plattformen, Chancen & Risiken |2025|

Sie möchten Ihr Geld veranlagen indem Sie in Kleinkredit investieren. Das geht am besten über sogenannte Peer-to-Peer Kreditplattformen. Wie Sie investieren können und was Sie beachten sollten, erfahren Sie in diesem Ratgeberbeitrag.Was ist ein Privatkreditgeber

- Ein Privatkreditgeber ist eine Person, die in kleine Kredite investiert, die über Peer-to-Peer (P2P) Kreditplattformen vergeben werden.

- Privatkreditgeber nutzen P2P-Kreditplattformen als Alternative zu traditionellen Banken, um ihr Geld anzulegen.

- Peer-to-Peer (P2P) Kreditplattformen ermöglichen es Privatkreditgebern, in eine Vielzahl von verschiedenen Krediten bzw. Kreditnehmern zu investieren.

- Sie können bereits mit kleinen Beträgen in eine Vielzahl von Krediten investieren, was ihnen eine breite Diversifikation ermöglicht.

- Die Zinsen, die Sie erhalten, können dabei wesentlich höher sein, als bei einer klassischen Veranlagung.

- Allerdings kann auch das Risiko eines Verlustes höher sein, als bei anderen Investitionsmöglichkeiten.

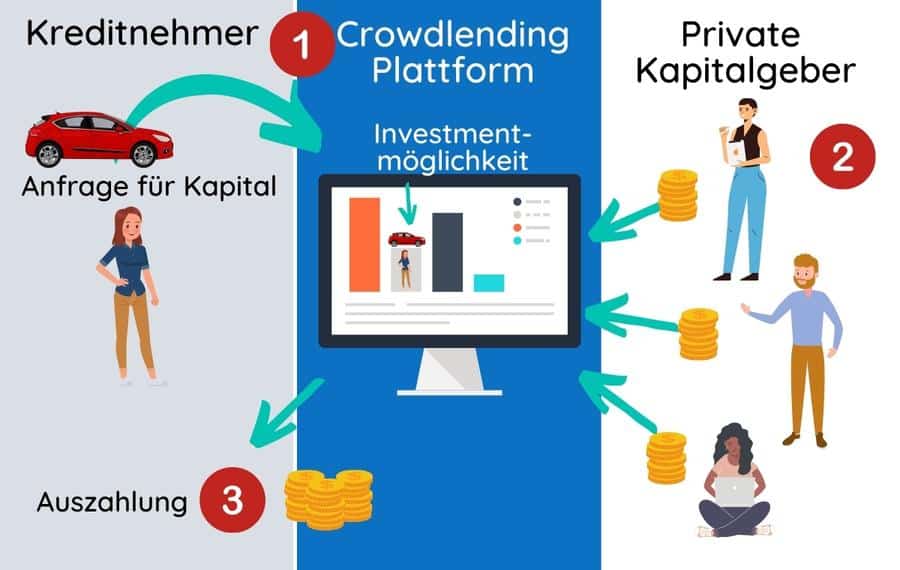

Was ist eine Peer-to-Peer Plattform

Funktionen von P2P-Plattformen

- Auf einer P2P-Kreditplattform können Kreditnehmer ihre Kreditanfragen einstellen und ihre Bonität sowie den Verwendungszweck angeben.

- Privatinvestoren oder institutionelle Anleger können dann diese Kreditanfragen durchsuchen, auswählen und in diese investieren, indem sie einen Teil oder den gesamten Kreditbetrag zur Verfügung stellen.

- Die Plattform übernimmt oft Aufgaben wie die Bonitätsprüfung der Kreditnehmer, die Abwicklung der Zahlungen und die Überwachung der Rückzahlungen.

Vorteile für Privatkreditgeber

- Direkte Investitionen: Privatkreditgeber können direkt in Kredite investieren, ohne dass eine traditionelle Bank als Vermittler fungiert.

- Attraktive Renditen: P2P-Kredite bieten oft höhere Renditen als traditionelle Anlageoptionen wie Sparbücher oder Anleihen.

- Diversifikation: Durch Investitionen in verschiedene Kredite und Kreditnehmer können Privatkreditgeber ihr Anlageportfolio diversifizieren und ihr Risiko streuen.

- Niedriger Einstieg: Viele P2P-Kreditplattformen ermöglichen es Privatkreditgebern, bereits mit kleinen Beträgen zu investieren, was sie auch für Kleinanleger attraktiv macht.

- Kontrolle über Investitionen: Privatkreditgeber haben die Möglichkeit, ihre Investitionsstrategie anzupassen und ihre Portfolios aktiv zu verwalten.

Nachteile für Privatkreditgeber

- Ausfallrisiko: Wie bei jeder Form der Kreditvergabe besteht auch bei P2P-Krediten das Risiko, dass Kreditnehmer ihre Darlehen nicht zurückzahlen.

- Liquiditätsrisiko: P2P-Kredite sind oft langfristige Investitionen, und es kann schwierig sein, vorzeitig aus Investitionen auszusteigen, wenn Sie als Privatkreditgeber dringend auf Ihr investiertes Kapital zugreifen müssen.

- Plattformrisiko: Die Zuverlässigkeit und Sicherheit einer P2P-Kreditplattform kann ein Risikofaktor sein, insbesondere wenn die Plattform Insolvenz anmeldet oder gegen Richtlinien verstößt.

- Mangelnde Kontrolle über Kreditnehmer: Privatkreditgeber haben begrenzte Möglichkeiten, die Bonität und Zahlungsfähigkeit der Kreditnehmer zu überprüfen, was das Risiko von Zahlungsausfällen erhöhen kann.

- Regulatorische Unsicherheit: Die rechtlichen Rahmenbedingungen für P2P-Kreditplattformen können je nach Land variieren und sich ändern, was Unsicherheit für Privatkreditgeber mit sich bringen kann.

Auswahl einer Peer-to-Peer-Plattform

Bei der Auswahl einer Peer-to-Peer-Plattform sollten Sie auf verschiedene wichtige Aspekte achten, um sicherzustellen, dass Sie eine vertrauenswürdige und geeignete Plattform handelt.

Reputation und Erfolgsbilanz

Überprüfen Sie die Reputation und Erfolgsbilanz der Plattform. Suchen Sie nach Bewertungen, Erfahrungsberichten und Kundenfeedbacks online, um einen Einblick in die Zuverlässigkeit und Zufriedenheit der Nutzer zu erhalten.

Transparenz und Offenlegung

Prüfen Sie, wie transparent die Plattform ist und ob sie klare Informationen über ihre Geschäftspraktiken, Gebührenstruktur, Risikofaktoren und Rückkaufgarantien bereitstellt.

Gebührenstruktur und Kosten

Prüfen Sie die Gebührenstruktur der Plattform, einschließlich Transaktionsgebühren, Verwaltungsgebühren und sonstigen Kosten. Vergleichen Sie die Gebühren mit anderen Plattformen, um sicherzustellen, dass sie wettbewerbsfähig und transparent sind.

Benutzerfreundlichkeit und Technologieplattform

Beachten Sie die Benutzerfreundlichkeit und die technischen Funktionen der Plattform. Eine benutzerfreundliche und gut gestaltete Plattform erleichtert die Navigation und Nutzung für Privatanleger.

Unsere Empfehlung - Swaper

So werden Sie Kleinkreditgeber bzw. Crowdlender

- Anmeldeformular ausfüllen

- Kopie Ihres Reisepasses oder Personalausweises hochladen

- Kopie einer aktuellen Rechnung zur Bestätigung Ihrer Identität hochladen

- Überprüfung abwarten

- Investitionssumme einzahlen und loslegen

Was Sie beim Investieren in Privatkredite beachten sollten

Diversifizierung des Portfolios

Streuen Sie Ihr Investitionskapital auf eine breite Palette von Krediten und Kreditnehmern. Durch eine diversifizierte Portfoliostrategie können Sie Ihr Risiko streuen und die Auswirkungen von Zahlungsausfällen einzelner Kredite reduzieren.

Anpassung der Investitionsdauer

Entscheiden Sie sich bewusst für kurz-, mittel- oder langfristige Investitionen je nach Ihren Anlagezielen und Risikopräferenzen. Beachten Sie dabei, dass die Renditeerwartungen und das Ausfallrisiko je nach Investitionsdauer variieren können.

Berücksichtigung von Wiederanlagestrategien

Entwickeln Sie klare Wiederanlagestrategien für Rückzahlungen und Zinsen. Sie können diese Mittel entweder für den Kauf neuer Kredite verwenden oder sie für andere Anlagezwecke zurückhalten.

Vorsicht, da spekulativ

Da es sich bei dieser Art von Privatkrediten um spekulative Anlagen handelt, sollten Sie nicht zu viel Ihres Gesamtvermögens investieren. Wir empfehlen 1-5 %.

Kontinuierliche Überwachung und Anpassung

Behalten Sie Ihr Investitionsportfolio regelmäßig im Auge und passen Sie Ihre Strategie bei Bedarf an. Überprüfen Sie die Performance Ihrer Investitionen und reagieren Sie rechtzeitig auf Veränderungen im Marktumfeld.

Wer kann Privatkreditgeber werden

Grundsätzlich hängen die Bestimmungen von der jeweiligen P2P-Plattform und der Gesetzgebung ab.

Als Basis sollten Sie aber für Plattformen in Deuschland folgende Anforderungen erfüllen:

- Sie müssen mindestens 18 Jahre alt sein

- Ihr Wohnsitz muss in der Europäischen Union, dem Europäischen Wirtschaftsraum (EWR), der Schweiz oder dem Vereinigten Königreich (UK) liegen.

- Darüber hinaus müssen Sie über ein Bankkonto in einem dieser Länder verfügen.

Können auch Unternehmen Privatkreditgeber werden

Unternehmen können auch über P2P Plattformen als Kleinkreditgeber bzw. Crowdlender fungieren.

Dabei müssen aber zusätzliche Informationen bereitgestellt werden:

- Gründungsdokumente

- Informationen über wirtschaftlich Berechtigte

- Identifikationsdaten des Unternehmensvertreters

- und andere Angaben

Häufige Fragen

Allgemeine Fragen

Was genau ist ein Kleinkreditgeber oder Crowdlender?

Ein Kleinkreditgeber oder Crowdlender ist eine Einzelperson oder ein Unternehmen, das über eine Plattform Geld verleiht, normalerweise in Form von kleinen Krediten an Privatpersonen oder Unternehmen.

Welche Voraussetzungen muss ich erfüllen, um ein Kleinkreditgeber zu werden?

Die genauen Voraussetzungen können je nach Plattform variieren, aber typischerweise müssen Sie volljährig sein und möglicherweise auch über ein Bankkonto in einem bestimmten Land verfügen.

Wie funktioniert das Ausleihen von Geld über eine Crowdlending-Plattform?

Sie registrieren sich auf der Plattform, wählen die Kredite aus, in die Sie investieren möchten, und stellen dann das benötigte Kapital zur Verfügung. Die Plattform kümmert sich um den Rest, einschließlich der Rückzahlung des Kredits und der Zinsen.

Gibt es steuerliche Aspekte, die ich als Kleinkreditgeber berücksichtigen muss?

Ja, die Steuerregeln können je nach Ihrem Wohnsitzland variieren. Informieren Sie sich über die steuerlichen Auswirkungen von Kreditvergaben und Renditen in Ihrem Land.

Kann ich als Kleinkreditgeber auf mehreren Plattformen gleichzeitig investieren?

Ja, viele Kleinkreditgeber diversifizieren ihr Portfolio, indem sie auf mehreren Plattformen investieren, um ihr Risiko zu streuen.

Fragen zum Investieren

Wie hoch ist das Risiko, Geld als Kleinkreditgeber zu verleihen?

Das Risiko kann je nach Plattform und den spezifischen Krediten, in die Sie investieren, variieren. Es besteht das Risiko von Zahlungsausfällen durch Kreditnehmer, was zu einem Verlust Ihrer Investition führen kann.

Welche Art von Rendite kann ich als Kleinkreditgeber erwarten?

Die Rendite hängt von mehreren Faktoren ab, darunter die Höhe des investierten Kapitals, die Zinssätze der vergebenen Kredite und das Ausfallrisiko der Kreditnehmer. Typischerweise liegen die Renditen im Bereich von einigen Prozentpunkten (z.B. 5 – 15%).

Wie viel Geld muss ich investieren, um als Kleinkreditgeber zu beginnen?

Viele Plattformen ermöglichen bereits Investitionen ab relativ kleinen Beträgen, manchmal sogar nur wenigen Euro oder Dollar.

Wie erfolgt die Rückzahlung des Kredits und der Zinsen?

Die Rückzahlungen erfolgen normalerweise monatlich oder in anderen vereinbarten Intervallen. Die Plattform überweist die erhaltenen Rückzahlungen auf Ihr Konto.

Fragen zum Ablauf

Wie wähle ich die Kredite aus, in die ich investieren möchte?

Die meisten Plattformen bieten Tools und Filteroptionen an, mit denen Sie nach bestimmten Kriterien wie Zinssatz, Laufzeit, Kreditnehmerprofil usw. suchen können.

Gibt es Gebühren oder Kosten, die ich als Kleinkreditgeber beachten muss?

Ja, viele Plattformen erheben Gebühren für Transaktionen, Verwaltung oder andere Dienstleistungen. Stellen Sie sicher, dass Sie die Gebührenordnung der Plattform verstehen, bevor Sie investieren.

Kann ich mein investiertes Kapital vorzeitig zurückbekommen?

Dies hängt von der Plattform und den Bedingungen der einzelnen Kredite ab. Einige Plattformen bieten Möglichkeiten zum vorzeitigen Verkauf von Kreditanteilen an andere Investoren.

Jetzt Kleinkredit-Investor werden

✔ Melden Sie sich kostenlos bei unserem Partner Swaper

✔ Entdecken Sie interessante Renditen |2025|

Hat Ihnen unser Beitrag gefallen oder haben Sie noch Fragen?

Schreiben Sie uns...

Beitrag bewerten

Über den Autor

Harald Greber

Unser Experte für Finanzierungen, Versicherungen und andere Finanzthemen.