Konditionen bei 500.000€ Krediten

Ratenhöhe, Finanzierungsmöglichkeiten & Angebotsvergleich

Sie möchten sich mit einem 500.000€ Kredit Ihren Wohntraum finanzieren?

Bei uns erfahren Sie, welche Voraussetzungen Sie erfüllen sollten & welche Ratenhöhe Sie erwarten könnte.

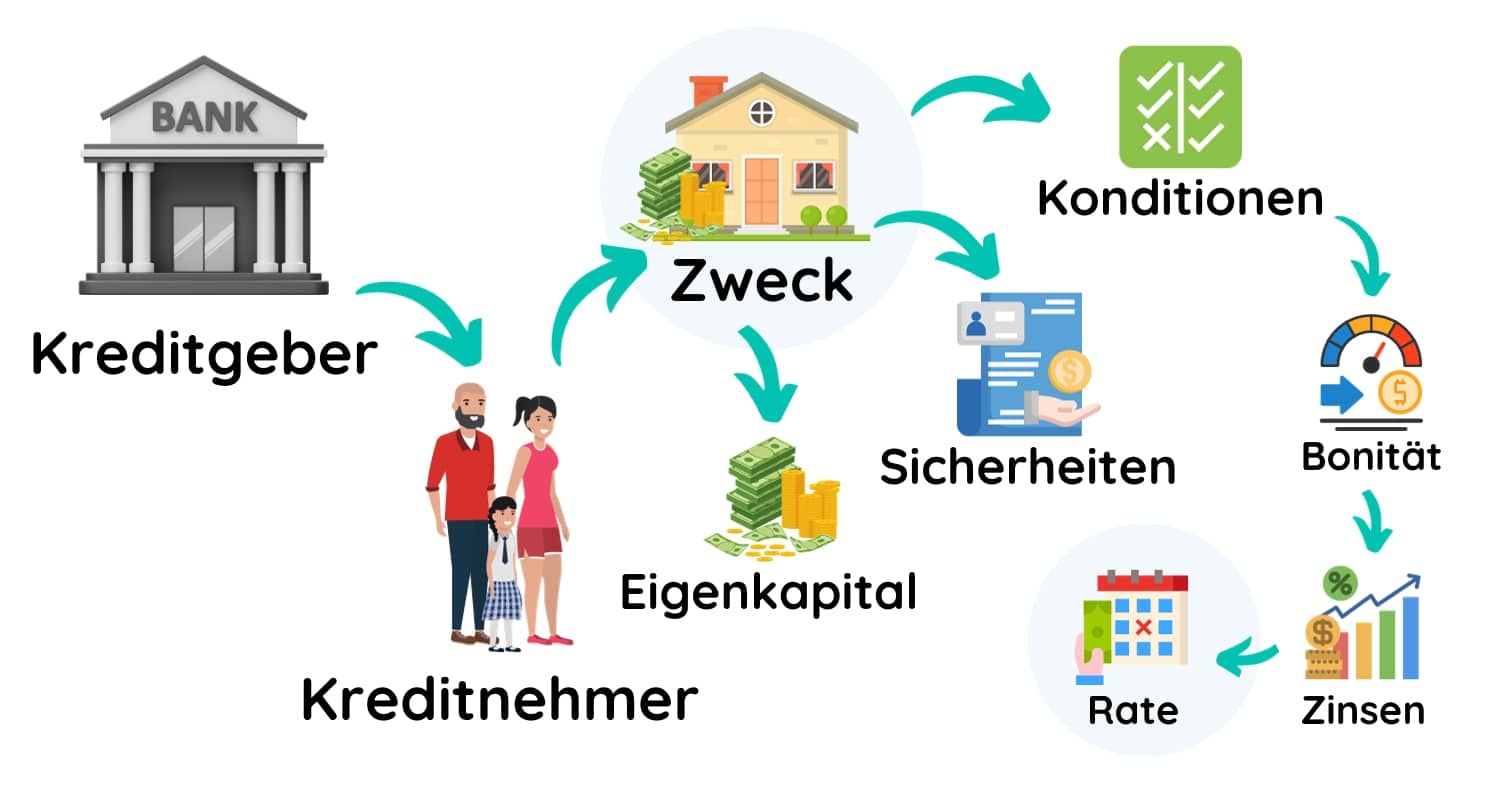

Facts zum 500.000€ Kredit

- Kredite in dieser Höhe werden meist für Immobilienfinanzierungen verwendet

- Um eine Baufinanzierung bzw. Immobilienkredit zu erhalten, wird von der Bank eine bestimmte Eigenkapitalquote gefordert (meist ca. 20% der gesamten Finanzierungssumme)

- Ein positive Bonität sowie die Hinterlegung von Sicherheiten (z.B. die hypothekarische Besicherung der zu finanzierenden Immobilie) sind ebenfalls Voraussetzungen, dass Sie einen Kredit in dieser Höhe erhalten

- Die beste Form des Kredits, bzw. der Tilgung und der Rückzahlung ist abhängig von Ihrer Lebenssituation und Ihren finanziellen Möglichkeiten

Voraussetzungen für einen 500.000€ Kredit

Ausreichende Bonität

Unter der Bonität wird Ihre Fähigkeit, allen Kreditverpflichtungen (und anderen Verbindlichkeiten) fristgerechnet nachzukommen, bezeichnet. Die Bank kann anhand Ihrer Bonität einschätzen, wie hoch das Zahlungsausfallrisiko bei Ihnen als Kreditnehmer ist.

Nur bei einer ausreichenden Bonität können Sie von der Bank eine Finanzierungszusage erhalten. Ob bzw. ab wann die Bonität für einen 500.000€ Kredit ausreicht, kann jede Bank in Deutschland selbst bestimmen.

Ca. 20% Eigenkapital

In der Regel müssen Sie bei einem 500.000€ Kredit rund 20% der Finanzierungssumme (=Kauf oder Baukosten der Immobilie + alle Nebenkosten) in Form von Eigenkapital einbringen. Die genaue Höhe des benötigten Eigenkapitals gibt die Bank vor und hängt unter anderem von Ihrer Bonität ab.

Beim Eigenkapital handelt es sich um Ihre Ersparnisse bzw. Ihr Vermögen (z. B. Bausparguthaben, Lebensversicherungen, Aktien, Investmentfonds …), mit welchem Sie einen Teil der Finanzierungssumme selbst decken.

Aber auch Grundstücke die Sie bereits besitzen (z.B. das, auf dem gebaut werden soll) oder eigene Arbeitsleistung an der Immobilie kann dem Eigenkapital angerechnet werden.

Um die 20% Eigenkapiatlquote zu erreichen, benötigen Sie im Fall eines 500.000€ Kredits Eigenkapital in der Höhe von ca. 100.000€.

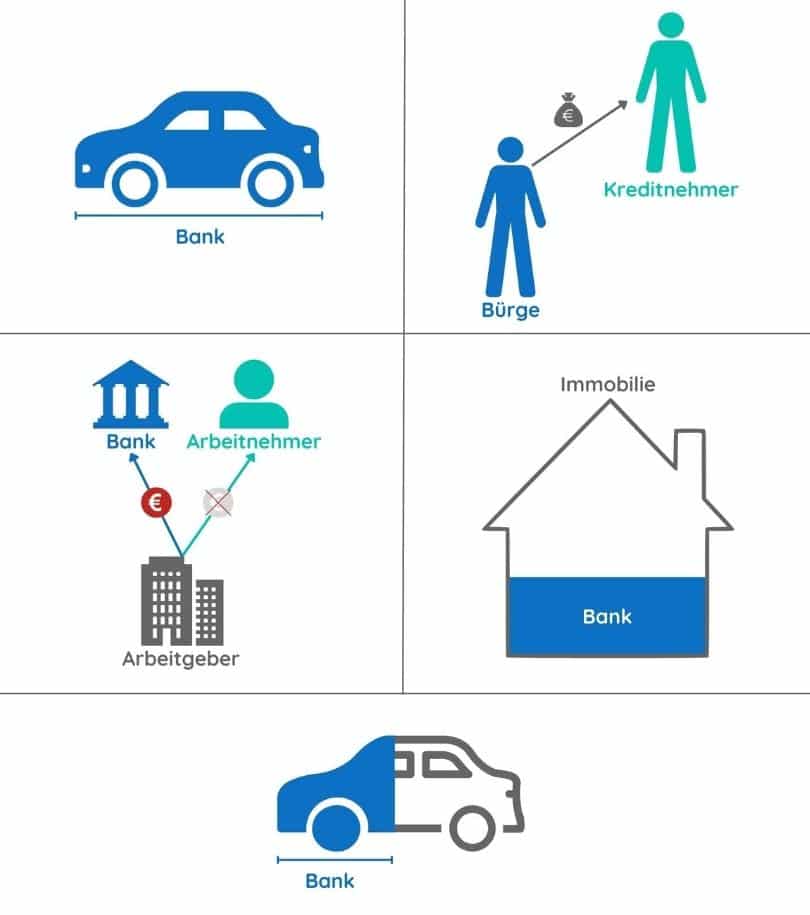

40-60% Besicherung

Die Bank möchte sich bei der Vergabe von 500.000€ Krediten vor einem möglichen Zahlungsausfall absichern.

Daher wird in Deutschland oftmals die Einbringung von Sicherheiten gefordert, welche rund 40-60 % des Kreditwerts abdecken.

Die Hypothek und die Grundschuld sind bei hohen Kreditsummen – die bei Baufinanzierungen bzw. Immobilienkrediten benötigt werden – beliebte Sicherheiten. Dabei erhält die Bank das Recht, bei Zahlungsausfall eine Immobilie (meist die zu finanzierende) zu veräußern, um den offenen Kreditbetrag begleichen zu können.

Beispiele für Kreditsicherheiten

Was beeinflusst die Ratenhöhe?

Die monatlichen Ratenhöhen können sich je nach Kreditart, Tilgung, Laufzeit und Zinsen stark unterscheiden.

Die Kreditart

In der Regel werden 500.000€ Finanzierungen für einen Immobilienkauf oder -bau genutzt und daher als Annuitätendarlehen vergeben.

Beim Annuitätendarlehen wird im Kreditvertrag eine bestimmte Ratenhöhe (z. B. 2.000€ monatlich) festgelegt. Diese Rate bleibt über die gesamte Laufzeit konstant. Nur der Anteil der Tilgung und der Zinsen verändern sich. Während der Tilgungsanteil über die Laufzeit steigt, sinken die Zinszahlungen, da die offene Kreditsumme abnimmt.

Der Tilgungssatz

Sie können bei einem 500.000€ Annuitätendarlehen in Deutschland auch den anfänglichen Tilgungssatz Ihrer Kreditrate wählen. Das bedeutet Sie legen fest, wie viel Prozent der Kreditsumme Sie im ersten Jahr tilgen möchten.

Über die Kreditlaufzeit hinweg steigt der Tilgungsanteil automatisch bei einem Annuitätendarlehen. Der anfängliche Tilgungssatz liegt meist bei 2-3 % der Kreditsumme. Je höher Sie den Tilgungssatz wählen, desto höher ist auch Ihre Kreditrate.

Die Laufzeit

Im Kreditvertrag wird zu Beginn eine Kreditlaufzeit festgelegt. Die Wahl der Kreditlaufzeit beeinflusst natürlich die Raten, da Sie je nachdem weniger oder mehr Zeit haben, um den Kredit zu begleichen.

Oft wird die Laufzeit bei 500.000€ Krediten zwischen 25-30 Jahren gewählt.

Es gilt: Je länger die Laufzeit, desto niedriger die Raten.

Die Zinsen & Zinsbindung

Da 500.000€ Kredite in Deutschland meist als Annuitätendarlehen vergeben werden, sind diese fix verzinst. Bei Krediten mit fixer Verzinsung wird im Kreditvertrag ein fester Zinssatz vereinbart, welcher sich über die Laufzeit nicht ändert.

In Deutschland werden fixe Zinssätze in der Regel auf die gesamte Kreditlaufzeit (Zinsbindung) vereinbart. Je länger die Zinsbindung gewählt wird, desto höher ist auch der Zinssatz der Bank.

Der optimale 500.000€ Kredit

Wir finden das passende Angebot für Ihre 500.000€ Finanzierung.

✔ Kreditvergleich online starten

✔ Angebote von bis zu 50 Banken deutschlandweit erhalten

✔ Top-Konditionen |2025| entdecken

Angebote richtig vergleichen

Bei Krediten in dieser Größenordnung können kleine Konditionsunterschiede zwischen den Kreditangeboten mehrere 10.000€ Unterschied an Kreditkosten bedeuten.

Bei einem 500.000€ Kredit bedeuten kleine Unterschiede bei Zinssätzen und Nebenkosten auf die gesamte Kreditlaufzeit gerechnet bei schlechten Kreditkonditioen Mehrkosten im fünfstelligen Bereich. Aus diesem Grund ist ein Konditionsvergleich zwischen verschiedenen Bankangeboten wichtig.

Einen Angebotsvergleich führen Sie am besten anhand Kennziffern der Effektivzinsen oder der Gesamtkosten des Kredits durch. Beachten Sie dabei, dass alle Angebote für einen sinnvollen Vergleich dieselben Grundvoraussetzungen haben müssen: Dieselbe Kreditform, Kredithöhe, Laufzeit, Verzinsungsform und denselben anfänglichen Tilgungsatz.

Der Effektivzinssatz

Für den Vergleich von Kreditangeboten ist der Effektivzinssatz eine der wichtigsten Kennziffern. Dieser Zinssatz beinhaltet alle Kreditkosten (Zinszahlungen + Kredit-Nebenkosten), welche die Bank verrechnet. Die Nebenkosten bei einem Kredit sind z. B.: Bearbeitungsgebühren, Kontogebühren ...

Der Effektivzinssatz ist die ideale Grundlage für den Kreditvergleich, da anhand dieser Kennziffer klar transportiert wird, welches Angebot das günstigste ist. Je niedriger der Effektivzinssatz, desto besser für Sie.

Damit Sie die Konditionen verschiedener Kreditangebote mit dem Effektivzinssatz vergleichen können, müssen die Angebotsvoraussetzungen (Kreditart, Kreditsumme, Tilgung, Laufzeit, Art der Verzinsung) für alle Angebote die gleichen sein.

Jährliche Kreditkosten berechnen

Wenn Sie den Effektivzinssatz kennen, können Sie die jährlichen Kreditkosten ganz einfach berechnen:

Kreditsumme x Effektivzinssatz = Kreditkosten

Beispiel:

Sie benötigen einen Wohnkredit in Höhe von 300.000€ . Sie erhalten folgende Angebote:

Bank A - Effektivzinssatz 3,2% p.a.

300.000 * 3,2% = 9.600€ Kreditkosten pro Jahr

Bank B - Effektivzinssatz 2,9% p.a.

300.000 * 2,9% = 8.700€ Kreditkosten pro Jahr

Bank C - Effektivzinssatz 3,7%p.a.

300.000 * 3,7% = 11.100€ Kreditkosten pro Jahr

Die Gesamtkosten des Kredits

In einem Finanzierungsangebot einer Bank sollten auch die Gesamtkosten des Kredits angeführt sein. Die Gesamtkosten beinhalten die Kreditsumme, die Zinszahlungen (berechnet mit dem Zinssatz des Zeitpunkts des Angebots) sowie sämtliche verrechenbaren Kreditnebenkosten der Bank. Daher spiegeln die Gesamtkosten auch jenen Betrag wider, welchen Sie bis zum Ende der Kredit-Laufzeit (mit dem aktuellen Zinssatz) an die Bank zurückzahlen würden.

Aber auch hier ist beim Vergleich wichtig: Die Angebotsvoraussetzungen wie die Kreditart, die Kreditsumme, die Tilgung sowie die Laufzeit müssen bei allen Angeboten gleich gewählt sein umd die Konditionen über die Gesamtkosten zu vergleichen.

Beispiele für mögliche Kreditraten |2025|*

Wir haben Ihnen unterschiedliche Beispiele für die monatliche Belastung (Rate) bei einem 500.000€ Kredit aufbereitet. Die folgenden Beispiele unterscheiden sich anhand des Tilgungssatzes und der Laufzeit.

| Ausgangsituation(Stand: 04.03.2025) | Wert |

|---|---|

| Kreditsumme | 500.000€ |

| Eigenkapital (%) | 20% |

Kreditraten & Restschuld je nach Tilgung und Zinsbindung

| Tilgungssatz | Zinsbindung 10 Jahre | Zinsbindung 15 Jahre | Zinsbindung 20 Jahre | Zinsbindung 30 Jahre |

|---|---|---|---|---|

| Volltilgung | Sollzins: 3,4374% Monatliche Rate: 4.929,64€ Restschuld: 0,00€ Geeignet für... | Sollzins: 3,4084% Monatliche Rate: 3.551,96€ Restschuld: 0,00€ Geeignet für... | Sollzins: 3,5287% Monatliche Rate: 2.907,18€ Restschuld: 0,00€ Geeignet für... | Sollzins: 3,6087% Monatliche Rate: 2.275,67€ Restschuld: 0,00€ Geeignet für... |

| Tilgung 3% | Sollzins: 3,4374% Monatliche Rate: 2.682,25€ Restschuld: 321.295,54€ Geeignet für... | Sollzins: 3,4084% Monatliche Rate: 2.670,17€ Restschuld: 206.820,12€ Geeignet für... | Sollzins: 3,5287% Monatliche Rate: 2.720,29€ Restschuld: 65.031,67€ Geeignet für... | Sollzins: 3,6087% Monatliche Rate: 2.753,63€ Restschuld: 0,00€ Geeignet für... |

| Tilgung 1,5% | Sollzins: 3,4374% Monatliche Rate: 2.057,25€ Restschuld: 410.647,77€ Geeignet für... | Sollzins: 3,4084% Monatliche Rate: 2.045,17€ Restschuld: 353.410,06€ Geeignet für... | Sollzins: 3,5287% Monatliche Rate: 2.095,29€ Restschuld: 282.515,84€ Geeignet für... | Sollzins: 3,6087% Monatliche Rate: 2.128,63€ Restschuld: 95.231,79€ Geeignet für... |

*Die angeführten Zahlen sind nur Rechenbeispiele für mögliche Kreditkonditionen und stellen keine aktuellen, verbindlichen Angebote dar. Für ein offizielles Angebot bitten wir Sie, über unser Finanzierungsformular eine Anfrage abzusenden.

Repräsentatives Rechenbeispiel für einen Immobilienkredit

Kreditrahmenbedingungen

- Darlehensbetrag 400.000 €

- 10 Jahre Sollzinsbindung

- Anfängliche Tilgung: 10%

- Besicherung: Erstrangige Besicherung durch Grundschuld

- Ausreichende Bonität vorausgesetzt

Bankkonditionen

- Sollzins: 3,41 %

- Effektiver Jahreszins: 3,49%

Rate & Gesamtkosten

- Gesamtanzahl der Raten: 300

- Darlehenslaufzeit: 25 Jahre

- Höhe der Rate: 1.983,24 €

- Zu zahlende Gesamtsumme 594.971,69 €

Auswahl der Finanzierungsform

Eine pauschale Aussage kann natürlich nicht getroffen werden. Je nach persönlichen Anforderungen und der Lebensumstände des Kreditnehmers kann die ein oder andere Form passend sein.

Grundsätzlich empfhelen wir für die folgenden Altersgruppen das angeführte Setting:

20 - 30 Jährige

Eigenschaften dieser Gruppe

Diese Gruppe profitiert am längsten vom Eigenheim. Die Jobsituation und die Zukunftpläne können sich noch ändern.

Da oft noch keine Kinder vorhanden sind, gibt es vergleichsweise geringe monatliche Ausgaben. Leider ist oftmals aber nur wenig Eigenkapital vorhanden.

Durch das junge Alter ist die Immobilie mit großer Sicherheit bis zur Pension abbezahlt.

Mögliche Finanzierungsideen

- Kredit mit langer Laufzeit

- evtl. Kredit mit Restschuld

30 - 45 Jährige

Eigenschaften dieser Gruppe

Meist sind in dieser Gruppe die monatlichen Belastungen höher, da Kinder vorhanden sind. Es ist jedoch ein bestimmter Grundstock an Eigenkapital vorhanden.

Mögliche Finanzierungsideen

- Kredit mit mittelfristiger oder langer Laufzeit

- evtl. Kredit mit Restschuld

45- 65 Jährige

Eigenschaften dieser Gruppe

Diese Gruppe besitzt oft ein hohes Eigenkapital und vor der Rente ein hohes Einkommen.

Allerdings ist ein Einkommensverlust auf Basis der nahenden Rente vorhersehbar.

Mögliche Finanzierungsideen

- Kredit mit kurzer bist mittelfristiger Laufzeit

- Kredit mit geringer Restschuld

Gruppe Rentner

Eigenschaften dieser Gruppe

Meist besitz diese Gruppe ein hohes Eigenkapital. Da die Kinder bereits erwachsen sind, sind die monatlichen Ausgaben geringer.

Durch das gereifte Alter werden in der Regel nur noch Kredite mit kürzeren Laufzeiten und hohen Tilgungsraten möglich sein.

Mögliche Finanzierungsideen

- Kredit mit kurzer Laufzeit

- Kredit mit Volltilgung

Gruppe Flexible Finanzierer

Eigenschaften dieser Gruppe

Diese Gruppe ist noch jung, möchte mit einem 500.000 EUR Kredit eine Immobilie finanzieren, trotzdem aber im Bezug auf den Kredit, die Konditionen oder Rückzahlung flexibel bleiben.

Oder steht in der Erwartung einer Erbschaft in der näheren Zukunft, die zur Kredittilgung herangezogen werden soll.

Mögliche Finanzierungsideen

- Kredit mit kurzer Laufzeit

- Kredit hoher Restschuld

Die Finanzierung, die zu Ihnen passt

Finden Sie die passende Finanzierungsform für Ihre Traumimmobilie.

✔ Jetzt Kreditvergleich für 500.000€ Kredit anfordern

✔ Von Experten kostenlos beraten lassen

✔ Top-Konditionen |2025| in Deutschland entdecken

Für Seitenbesucher aus Österreich

Sie wohnen in Österreich und benötigen für einen Immobilenkauf einen 500.000€ Wohnkredit?

Über unser österreichisches Partnerportal immobilie-finanzieren.at erfahren Sie mehr über Ihre Möglichkeiten.

Hat Ihnen unser Beitrag gefallen oder haben Sie noch Fragen?

Schreiben Sie uns...

Beitrag bewerten

Über den Autor