Was ist eine Vollfinanzierung?

Was Sie wissen müssen & wie Sie Angebote finden

Bei einer Vollfinanzierung bei der der gesamte Kaufpreis einer Immobilie – in manchen Fällen auch die anfallenden Nebenkosten – vollständig durch ein Darlehen gedeckt wird. Wie das geht und was Sie beachten sollen, erfahren Sie auf unserer Seite.

Definition & Grundlagen

- uUnter einer Vollfinanzierung versteht man eine spezielle Form der Immobilienfinanzierung, bei der der gesamte Kaufpreis einer Immobilie sowie gegebenenfalls die Kaufnebenkosten vollständig durch ein Darlehen abgedeckt werden.

- ZDas bedeutet, dass der Käufer keinerlei Eigenkapital in den Immobilienerwerb einbringen muss.

- Stattdessen wird der vollständige Kaufpreis durch einen Kredit finanziert, den der Käufer über einen festgelegten Zeitraum zurückzahlt.

- Vollfinanzierungen, häufig auch als 100%-Finanzierungen bezeichnet, sind vor allem für Käufer attraktiv, die entweder über keine oder nur geringe Ersparnisse verfügen

- Banken und Finanzinstitute bieten diese Art der Finanzierung unter bestimmten Voraussetzungen an, die insbesondere die Bonität und das Einkommen des Kreditnehmers betreffen.

- Da das Risiko für die kreditgebende Bank bei einer Vollfinanzierung höher ist, gehen solche Darlehen häufig mit strengeren Bedingungen und höheren Zinssätzen einher.

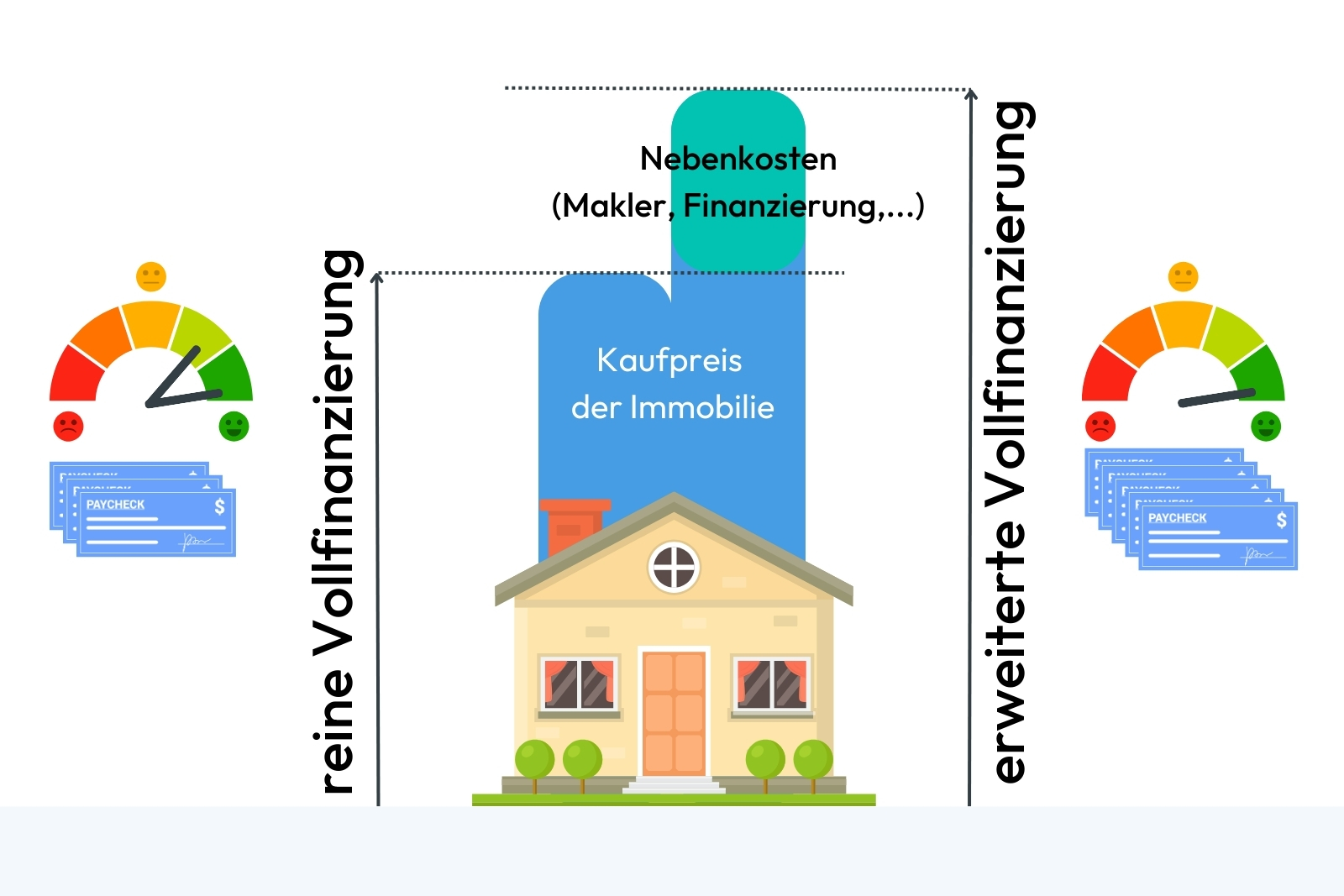

Reine Vollfinanzierung / erweiterte Vollfinanzierung

Es ist wichtig, zwischen der reinen Vollfinanzierung (100% des Kaufpreises) und der erweiterten Vollfinanzierung (100% des Kaufpreises plus Kaufnebenkosten) zu unterscheiden. Letztere ist seltener und erfordert meist besonders hohe Sicherheiten oder ein überdurchschnittliches Einkommen.

Vollfinanzierung finden

Finden Sie mit unserem Vergleichsrechner die passende Vollfinanzierung für Ihren Immobilientraum.

✓ Kostenlos & unverbindlich nutzen

✓ Top-Zinsangebote |2026|

✓ Bis zu 50 Banken und Anbieter im Vergleich

Wie funktioniert eine Vollfinanzierung?

Die Vollfinanzierung folgt einem klar strukturierten Ablauf, bei dem die Bank oder das Kreditinstitut den gesamten Kaufpreis einer Immobilie finanziert, ohne dass der Käufer Eigenkapital einbringen muss.

Aber Achtung

Für die Gewährung einer solchen Finanzierung müssen allerdings strenge Voraussetzungen erfüllt werden, da das Risiko für die Bank deutlich höher ist als bei klassischen Finanzierungsmodellen mit Eigenkapitalanteil. Eine Vollfinanzierung erhält somit leider nicht jeder.

1. Bonitätsprüfung und Einkommensnachweis

- Der erste Schritt bei der Beantragung einer Vollfinanzierung ist eine umfassende Prüfung der Bonität des Kreditnehmers. Die Bank bewertet die Kreditwürdigkeit des Käufers auf Basis seiner finanziellen Situation, insbesondere seines Einkommens und seiner Ausgaben. Ein sicheres, regelmäßiges und hohes Einkommen ist eine Grundvoraussetzung für die Genehmigung einer Vollfinanzierung.

- Zusätzlich wird die Schufa-Auskunft herangezogen, um die Kreditwürdigkeit zu überprüfen. Negative Einträge können die Chancen auf eine Vollfinanzierung erheblich reduzieren wenn nicht sogar direkt ausschließen.

2. Immobilienbewertung

- Da die Bank das gesamte finanzielle Risiko übernimmt, wird die Immobilie als Sicherheit für den Kredit genutzt. Daher erfolgt eine detaillierte Bewertung der Immobilie, um ihren Marktwert und das damit verbundene Risiko für die Bank zu bestimmen. In der Regel muss der Wert der Immobilie den finanzierten Betrag vollständig abdecken.

- Es ist wichtig, dass die Immobilie eine stabile Wertentwicklung aufweist, da die Bank im Falle einer Zahlungsunfähigkeit des Kreditnehmers die Immobilie veräußern müsste, um den Kredit zu decken.

3. Konditionen und Zinsen

- Ein zentraler Aspekt der Vollfinanzierung sind die Konditionen des Darlehens. Da das Ausfallrisiko für die Bank höher ist, werden in der Regel höhere Zinssätze als bei einer Finanzierung mit Eigenkapital veranschlagt. Die Zinshöhe hängt von verschiedenen Faktoren ab, darunter die Bonität des Kreditnehmers, der Wert der Immobilie sowie die allgemeine Zinsentwicklung am Markt.

- Zudem können die Laufzeiten des Darlehens länger sein, was zu einer insgesamt höheren Zinsbelastung über die gesamte Kreditlaufzeit führt.

4. Tilgung und monatliche Raten

- Die monatlichen Raten setzen sich aus der Tilgung und den Zinszahlungen zusammen. Bei einer Vollfinanzierung sind diese Raten in der Regel höher als bei einer Teilfinanzierung, da die gesamte Darlehenssumme zurückgezahlt werden muss. Käufer sollten sich daher bewusst sein, dass eine Vollfinanzierung eine hohe monatliche Belastung mit sich bringen kann.

- Oft bieten Banken verschiedene Tilgungsmodelle an, die an die finanzielle Situation des Kreditnehmers angepasst werden können, beispielsweise durch anfängliche Tilgungspausen oder Sondertilgungsmöglichkeiten.

5. Sicherheiten

- Um das Risiko für die Bank zu minimieren, verlangen die Kreditgeber häufig zusätzliche Sicherheiten. Dazu gehören in der Regel eine Grundschuld auf die Immobilie, Bürgschaften oder eine Restschuldversicherung, die im Todesfall des Kreditnehmers die Rückzahlung des Darlehens absichert.

Vorteile einer Vollfinanzierung

Schneller Einstieg in den Immobilienmarkt

- Sofortige Kaufmöglichkeit: Einer der größten Vorteile einer Vollfinanzierung ist die Möglichkeit, eine Immobilie ohne Eigenkapital zu erwerben. Gerade in Zeiten steigender Immobilienpreise oder in Märkten mit hohem Wettbewerb können Käufer direkt handeln und müssen nicht jahrelang Eigenkapital ansparen, um eine Finanzierung zu erhalten.

- Vorteil bei Preisanstiegen: Durch den schnellen Zugang zum Immobilienmarkt können Käufer von möglichen Wertsteigerungen der Immobilie profitieren. Dies kann insbesondere in Regionen mit stark steigenden Preisen einen erheblichen finanziellen Vorteil darstellen.

Liquiditätserhalt

- Kein Einsatz von Ersparnissen: Da kein Eigenkapital eingebracht werden muss, bleibt das vorhandene Kapital ungebunden und steht für andere Investitionen oder Notfälle zur Verfügung. Dies bietet dem Käufer eine höhere finanzielle Flexibilität.

- Rücklagen für Renovierungen oder Modernisierungen: Gerade bei Immobilienkäufen besteht häufig ein zusätzlicher Kapitalbedarf für Renovierungs- oder Modernisierungsmaßnahmen. Die Vollfinanzierung erlaubt es dem Käufer, die liquiden Mittel für solche Ausgaben zu behalten, anstatt sie in die Anzahlung zu investieren.

Niedrige Anfangsbelastung bei bestimmten Tilgungsmodellen

- Anfängliche Tilgungsfreiheit: Einige Banken bieten im Rahmen einer Vollfinanzierung Modelle mit einer anfänglichen Tilgungsfreiheit an, wodurch die monatliche Belastung in den ersten Jahren reduziert wird. Dies verschafft dem Käufer Zeit, seine finanzielle Situation weiter zu stabilisieren oder sein Einkommen zu steigern.

- Flexiblere Rückzahlungsmodalitäten: Viele Kreditinstitute bieten zudem flexible Tilgungspläne, die an die individuellen finanziellen Bedürfnisse des Kreditnehmers angepasst werden können. So können Sondertilgungen oder Änderungen in der Tilgungshöhe vereinbart werden, die den finanziellen Spielraum des Käufers weiter erhöhen.

Möglichkeit zur Finanzierung zusätzlicher Kosten

- Einbeziehung von Nebenkosten: In einigen Fällen können auch die Kaufnebenkosten (wie Grunderwerbsteuer, Notarkosten und Maklergebühren) in die Finanzierung einbezogen werden. Dies erleichtert es Käufern, den gesamten Erwerb der Immobilie zu finanzieren, ohne auf separate Kredite für diese Kosten angewiesen zu sein.

Nachteile einer Vollfinanzierung

Höhere Zinskosten

- Erhöhtes Kreditrisiko: Da bei einer Vollfinanzierung kein Eigenkapital eingebracht wird, trägt die Bank ein deutlich höheres Risiko. Dieses Risiko wird in der Regel durch höhere Zinssätze kompensiert. Dies bedeutet für den Kreditnehmer, dass die monatlichen Raten und die Gesamtkosten des Kredits deutlich höher ausfallen können als bei einer Finanzierung mit Eigenkapital.

- Zinsbindungsfrist: Gerade in Niedrigzinsphasen kann es verlockend sein, eine Vollfinanzierung aufzunehmen. Jedoch besteht die Gefahr, dass nach Ablauf der Zinsbindungsfrist deutlich höhere Zinsen anfallen, was die monatliche Belastung massiv erhöhen könnte. Eine langfristige Zinsbindung ist daher empfehlenswert, um dieses Risiko zu minimieren.

Längere Kreditlaufzeiten

- Langfristige Verpflichtungen: Aufgrund der vollständigen Finanzierung des Kaufpreises über einen Kredit ist die Rückzahlungsdauer in der Regel länger als bei einem Darlehen mit Eigenkapitaleinsatz. Das führt zu einer längeren Bindung an die finanzielle Verpflichtung und erhöht die Gesamtkosten des Kredits durch die über die Jahre auflaufenden Zinsen.

- Geringere Tilgungsraten: Um die monatliche Belastung im Rahmen zu halten, wählen viele Kreditnehmer niedrige Tilgungsraten. Dies hat zur Folge, dass der Kredit über einen sehr langen Zeitraum läuft und die Schuldenlast nur langsam abnimmt.

Erhöhtes Ausfallrisiko

- Fehlende finanzielle Puffer: Da kein Eigenkapital in die Finanzierung eingebracht wird, verfügen Käufer oft über weniger finanzielle Rücklagen. Im Falle unvorhergesehener Ereignisse, wie einem plötzlichen Arbeitsplatzverlust, Krankheit oder einer wirtschaftlichen Krise, besteht ein höheres Risiko, dass die monatlichen Raten nicht mehr bedient werden können. In solchen Fällen kann es zu einer Zwangsversteigerung der Immobilie kommen, was mit erheblichen finanziellen Verlusten verbunden ist.

- Verkauf unter Wert: Sollte die Immobilie in wirtschaftlich schwierigen Zeiten oder in einer Region mit sinkenden Immobilienpreisen verkauft werden müssen, besteht das Risiko, dass der Verkaufspreis die noch offenen Kreditverbindlichkeiten nicht deckt. Dies könnte zu einer erheblichen Restschuld führen.

Weniger Flexibilität bei der Anschlussfinanzierung

- Verhandlungen mit der Bank: Da bei einer Vollfinanzierung oft höhere Restschulden am Ende der Zinsbindungsfrist bestehen, ist der Spielraum bei der Anschlussfinanzierung begrenzt. Banken sind weniger bereit, vorteilhafte Konditionen anzubieten, wenn der Beleihungsauslauf nach wie vor hoch ist. Dies kann die Verhandlungsposition des Kreditnehmers schwächen und zu weniger vorteilhaften Anschlusskrediten führen.

- Erhöhtes Risiko bei steigenden Zinsen: Sollte sich das Zinsumfeld verschlechtern und die Zinsen steigen, kann dies die monatlichen Raten bei der Anschlussfinanzierung drastisch erhöhen. Ohne ausreichend getätigte Tilgungen kann die finanzielle Belastung dann schnell untragbar werden.

Marktrisiko

- Abhängigkeit von der Immobilienwertentwicklung: Eine Vollfinanzierung geht oft mit einer starken Abhängigkeit von der Wertentwicklung der Immobilie einher. Wenn der Wert der Immobilie stagniert oder sinkt, kann dies problematisch werden, besonders wenn ein Verkauf oder eine Refinanzierung geplant ist. Käufer, die auf eine positive Preisentwicklung spekulieren, tragen ein erhöhtes Risiko bei negativen Marktentwicklungen.

- Verlust des Steuervorteils: Bei vermieteten Immobilien können Zinsen als Werbungskosten steuerlich geltend gemacht werden. Fällt dieser Vorteil durch eine geänderte Gesetzeslage oder persönliche Umstände weg, erhöht sich die Belastung durch die Zinskosten erheblich.

Wann ist eine Vollfinanzierung sinnvoll? – Geeignete Zielgruppen und Anwendungsszenarien

Die Entscheidung für eine Vollfinanzierung hängt von verschiedenen individuellen und marktbedingten Faktoren ab.

Während eine solche Finanzierungsform in einigen Fällen klare Vorteile bietet, ist sie nicht für jeden Immobilienkäufer gleichermaßen geeignet.

In bestimmten Situationen und für bestimmte Zielgruppen kann eine Vollfinanzierung jedoch eine sinnvolle Option sein, um den Erwerb einer Immobilie zu ermöglichen oder zu beschleunigen.

1. Junge Käufer mit sicherem Einkommen

Aufbau von Eigenkapital vs. sofortiger Immobilienerwerb

Junge Menschen, die sich noch am Anfang ihrer Karriere befinden und über ein stabiles, sicheres Einkommen verfügen, aber noch kein nennenswertes Eigenkapital angespart haben, können von einer Vollfinanzierung profitieren.

Für diese Käufer kann der Erwerb einer Immobilie mithilfe eines 100%-Darlehens sinnvoll sein, insbesondere wenn sie von der Wertsteigerung einer Immobilie profitieren möchten, ohne viele Jahre auf das Ansparen von Eigenkapital warten zu müssen.

Zukunftsperspektiven und Gehaltsentwicklung

Für junge Erwerbstätige mit guten Karrierechancen und erwarteten Einkommenssteigerungen kann eine Vollfinanzierung eine sinnvolle Investition in die Zukunft darstellen. Das steigende Einkommen kann langfristig dabei helfen, die höheren Kreditkosten zu tragen oder Sondertilgungen vorzunehmen, um die Schuldenlast schneller zu reduzieren.

2. Berufstätige mit gesicherter Einkommensquelle

Berufliche Sicherheit

Eine Vollfinanzierung ist besonders attraktiv für Personen mit einem sicheren und stabilen Einkommen, wie beispielsweise Beamte oder Angestellte im öffentlichen Dienst. Diese Käufergruppe kann von den flexiblen Finanzierungsmöglichkeiten profitieren, ohne das Risiko einzugehen, dass zukünftige Zahlungsausfälle zu finanziellen Schwierigkeiten führen.

Vorteile in Niedrigzinsphasen

Bei günstigen Marktbedingungen, insbesondere in Niedrigzinsphasen, können berufstätige Personen, die über eine stabile Einkommensquelle verfügen, von einer Vollfinanzierung profitieren. Trotz der höheren Kreditkosten im Vergleich zu herkömmlichen Finanzierungsmodellen bietet diese Option die Möglichkeit, langfristig von steigenden Immobilienwerten zu profitieren, während die Zinsbelastung überschaubar bleibt.

3. Immobilienkäufer in Regionen mit stark steigenden Preisen

Marktspezifische Gründe

In stark nachgefragten Immobilienmärkten, in denen die Preise schnell steigen, kann es für potenzielle Käufer ratsam sein, eine Immobilie so schnell wie möglich zu erwerben, bevor die Preise weiter ansteigen. Eine Vollfinanzierung erlaubt es Käufern, ohne Eigenkapital sofort zu handeln und so potenzielle Wertsteigerungen zu realisieren, bevor die Einstiegshürden zu hoch werden.

Vermietungsmodelle

Käufer, die planen, die Immobilie zu vermieten, können ebenfalls von einer Vollfinanzierung profitieren, da die Mieteinnahmen zur Deckung der Kreditraten beitragen. In Regionen mit hohen Mietrenditen kann dies ein attraktives Geschäftsmodell sein, bei dem die Immobilie langfristig rentabel ist, auch wenn sie vollständig fremdfinanziert wurde.

4. Kapitalerhalt und Liquiditätssicherung

Strategische Gründe für Kapitalerhalt

Für Investoren oder Käufer, die über erhebliche liquide Mittel verfügen, kann eine Vollfinanzierung dennoch attraktiv sein, wenn sie diese Mittel anderweitig investieren möchten. Statt Ersparnisse in eine Immobilie zu investieren, kann das Kapital für gewinnbringende Investitionen in andere Anlageformen genutzt werden, während die Immobilie über das Darlehen finanziert wird.

Liquidität für Notfälle

Eine Vollfinanzierung ist ebenfalls sinnvoll für Käufer, die zwar Eigenkapital besitzen, dieses jedoch als finanzielle Reserve oder für andere unerwartete Ausgaben zurückhalten möchten. So bleibt die Liquidität erhalten, was besonders in unsicheren wirtschaftlichen Zeiten von Vorteil sein kann.

5. Immobilienerwerb zur Altersvorsorge

Langfristige Immobilieninvestitionen

Personen, die eine Immobilie als langfristige Altersvorsorge erwerben möchten, können von einer Vollfinanzierung profitieren, insbesondere wenn die Immobilie über die Jahre im Wert steigt. Auch wenn die monatlichen Raten anfangs höher ausfallen, ist die Immobilie bei Erreichen des Rentenalters idealerweise abbezahlt und bietet eine sichere Unterkunft oder ein zusätzliches Einkommen durch Vermietung.

Eine Alternative zu einem Immobilieninvestment mit Vollfinanzierung kann Immobilien Crowdinvesting sein.

Inflationsschutz

Immobilien bieten zudem einen gewissen Schutz vor Inflation. Langfristig kann eine Vollfinanzierung, kombiniert mit einer möglichen Wertsteigerung der Immobilie, eine rentable Altersvorsorge darstellen, die gleichzeitig inflationssichere Vermögenswerte schafft.

Alternative Finanzierungsmöglichkeiten

Während die Vollfinanzierung eine attraktive Möglichkeit bietet, eine Immobilie ohne Eigenkapital zu erwerben, gibt es auch andere Finanzierungsmodelle, die Käufer in Erwägung ziehen sollten.

Je nach finanzieller Situation, Risikobereitschaft und langfristigen Zielen können alternative Finanzierungsmöglichkeiten vorteilhafter sein.

Im Folgenden werden einige dieser Alternativen vorgestellt und ihre Vor- und Nachteile im Vergleich zur Vollfinanzierung erläutert.

Teilfinanzierung mit Eigenkapital

Bei einer Teilfinanzierung bringt der Käufer einen gewissen Anteil Eigenkapital in die Finanzierung ein, in der Regel zwischen 10 % und 30 % des Kaufpreises. Der restliche Betrag wird über ein Darlehen finanziert.

Vorteile der Teilfinanzierung

- Niedrigere Zinsen: Da das Eigenkapital das Risiko für die Bank reduziert, profitieren Kreditnehmer in der Regel von günstigeren Zinssätzen. Dies führt zu geringeren Gesamtkosten über die gesamte Laufzeit des Kredits.

- Kürzere Laufzeiten: Da weniger Fremdkapital benötigt wird, kann die Laufzeit des Kredits verkürzt werden, was zu einer schnelleren Schuldenfreiheit führt.

- Bessere Konditionen: Banken bieten oft flexiblere und günstigere Konditionen bei Finanzierungen mit Eigenkapital, da das Ausfallrisiko geringer ist.

Nachteile der Teilfinanzierung

- Erforderliche Eigenkapitalbildung: Käufer müssen über genügend Ersparnisse verfügen oder diese ansparen, um das notwendige Eigenkapital bereitzustellen. Dies kann die Zeit bis zum Immobilienerwerb verlängern, insbesondere in Märkten mit schnell steigenden Preisen.

Vollfinanzierung mit Nebenkosten aus Eigenkapital

Bei dieser Variante wird die Immobilie zu 100 % fremdfinanziert, jedoch müssen die Nebenkosten (z. B. Grunderwerbsteuer, Notarkosten, Maklerprovision) aus Eigenkapital gedeckt werden. Diese Nebenkosten können bis zu 10 % des Kaufpreises ausmachen.

Vorteile dieser Finanzierung

- Reduziertes Risiko für die Bank: Da die Nebenkosten durch Eigenkapital abgedeckt sind, reduziert sich das Risiko für die Bank, was zu besseren Konditionen führen kann.

- Flexibilität beim Erwerb: Käufer müssen nicht den gesamten Kaufpreis ansparen, sondern nur die Nebenkosten, was den Einstieg in den Immobilienmarkt erleichtert.

Nachteile dieser Finanzierung

- Hohe Kreditkosten: Da der Kaufpreis vollständig fremdfinanziert wird, sind die Zinsen und die monatliche Belastung in der Regel höher als bei einer Teilfinanzierung mit Eigenkapital.

Annuitätendarlehen mit Sondertilgungen

Ein Annuitätendarlehen ist die gängigste Finanzierungsform beim Immobilienerwerb. Hier zahlt der Kreditnehmer über die gesamte Laufzeit eine gleichbleibende monatliche Rate, die sich aus einem Zins- und einem Tilgungsanteil zusammensetzt.

Vorteile des Annuitätendarlehens:

- Planungssicherheit: Die monatlichen Raten bleiben über die Laufzeit konstant, was eine gute Planbarkeit der finanziellen Belastung ermöglicht.

- Sondertilgungen: Viele Kreditinstitute bieten die Möglichkeit, jährliche Sondertilgungen zu leisten. Diese Option erlaubt es, die Darlehenslaufzeit zu verkürzen oder die Zinsbelastung zu reduzieren, ohne die monatlichen Raten zu erhöhen.

Nachteile des Annuitätendarlehens:

- Höhere Zinsbelastung bei längeren Laufzeiten: Da die Laufzeit oft über mehrere Jahrzehnte geht, können die Zinskosten insgesamt hoch ausfallen, insbesondere bei geringen Tilgungsraten.

Finden Sie die passende Finanzierung

Unsere Finanzierungsspezialisten in Deutschland stehen Ihnen mit Rat und Tat zur Seite.✓ Jetzt Vollfinanzierungsangebot online anfordern & vergleichen

Hat Ihnen unser Beitrag gefallen oder haben Sie noch Fragen?

Schreiben Sie uns...

Beitrag bewerten

Über den Autor

Harald Greber

Unser Experte für Finanzierungen, Versicherungen und andere Finanzthemen.