Günstige Kredite finden

Was ist ein günstiger Kredit und wie finden Sie ihn?

In diesem Beitrag erfahren Sie, wie Sie in Deutschland Top-Finanzierungsangebote für Ihr Vorhaben finden und vergleichen können.

Was macht einen günstigen Kredit aus?

- Über einen Angebotsvergleich können Sie feststellen, ob ein Kreditangebot günstige Konditionen besitzt oder nicht.

- Damit Sie aber Angebote sinnvoll vergleichen können, müssen Sie zuerst die passende Finanzierungsform finden. Denn eine Baufinanzierung ist nicht das gleiche, wie der Kredit für ein Auto.

- Haben Sie die passende Finanzierungsform gefunden, ist es wichtig, dass alle Kreditangebote unter den gleichen Voraussetzungen erstellt wurden (gleiche Zinsform, Kreditsumme, Laufzeit…).

- Nun können Sie die Angebote anhand verschiedener Faktoren vergleichen und so das günstigste finden.

- Einerseits können Sie Kreditangebote anhand des Effektivzinssatzes vergleichen. Je niedriger der Effektivzinssatz, desto günstiger das Kreditangebot.

- Andererseits haben Sie die Möglichkeit anhand der Gesamtkosten des Kredits zu beurteilen, ob es sich um ein gutes Angebot handelt. Aber Achtung, es handelt sich dabei nur um eine Momentaufnahme.

Die passende Finanzierungsform

Es gibt unterschiedliche Finanzierungsformen, die Sie für eine Kreditaufnahme nutzen können. Welche die passende Finanzierungsform ist, hängt davon ab, für was der Kredit verwendet wird.

1. Immobilienkredite bzw. Baufinanzierungen

Kredite für Immobilien, Anschlussfinanzierungen oder Hypothekenablösungen zeichnen sich meist durch niedigere Zinsen aus, da diese in der Regel hypothekarisch besichert werden. Damit Sie eine günstige Baufinanzierung erhalten, müssen auch bestimmte Anforderungen von Banken erfüllt werden.

2. Konsumkredite

Konsumkredite haben viele verschiedene Namen (Privatkredit, Autokredit, Ratenkredit…). In der Regel beträgt die Kreditsumme mindestens 1.500 € und endet bei maximal 75.000 €. Mit dieser Kreditform werden Autos, Möbel, Urlaube, Umbauten, Weiterbildungen… finanziert. Da diese Kredite nur beschränkt besichert werden können, sind die Zinsen meist höher als bei Baufinanzierungen.

3. Minikredite

Ein Minikredit kann sowie ein Konsumkredit für verschiedene Verwendungszwecke aufgenommen werden. In der Regel wird aber mit einem Minikredit ein kurzfristiger Kapitalbedarf gedeckt. Die Kreditsumme bei Minikrediten liegt meist unter 1.500 € und die Auszahlung soll schnell erfolgen.

Durch die geringe Kreditsumme und die schnelle Auszahlungsmöglichkeit sind diese Kredite meist von den Konditionen her teurer.

Passende Finanzierungsform gefunden

Wissen Sie, für was Sie den Kredit verwenden möchten, können Sie sich nu auf die Suche nach den passenden Angeboten machen.

Passende Finanzierungsform und günstigen Kredit finden

✓ Finden Sie mit unserem Vergleichsrechner die passende Finanzierungsform

✓ Erhalten Sie günstige Kreditangebote

✓ Vergleichen Sie die Angebote mit den Profis

Voraussetzungen für den Angebotsvergleich

Es gibt bestimmte Faktoren, die die Kreditkonditionen stark beeinflussen und somit für einen Angebotsvergleich wichtig sind. Um Angebote von verschiedenen Kreditanbietern sinnvoll vergleichen zu können, sollten diese Faktoren überall gleich gewählt sein.

Faktoren die den Kredit betreffen

Die Zinsform:

Maßgeblich macht die Wahl der Zinsform einen Kredit entweder günstig oder auch teuer. Fixzinskredite bieten oft den Vorteil, von planbaren Rückzahlungsraten haben, aber dafür höhere Zinsaufschläge. Kredite mit variablen Zinsen sind bei den Zinsaufschlägen günstiger, bergen aber auch die Gefahr, dass bei einem steigenden Zins die Kosten aus dem Ruder geraten.

Die Rückzahlungsform:

Speziell bei Baufinanzierungen bzw. Wohnkrediten spielt die Wahl Rückzahlungsform auch bei günstigen Kreditkonditionen eine Rolle. Ob Sie ein Annuitätendarlehen, einen endfälligen Kredit, ein Tilgungsdarlehen, in Bauspardarlehen oder einen Kredit mit Restschuld als Rückzahlungsform wählen, wirkt sich stark auf die Kreditkonditionen aus.

Die Kredithöhe und die Laufzeit:

Je höher der Kredit und je länger die Laufzeit, desto risikoreicher ist der Kredit für die Bank, denn wer weiss schon, was in 35 Jahren sein wird. Aus diesem Grund sind Kredite mit langen Laufzeiten und hohen Summen oftmals schlechter.

Überall gleich wählen

Damit Sie Angebote sinnvoll vergleichen und bewerten können, ob ein Angebot günstig ist oder auch nicht, müssen Sie bei der Angebotseinholung überall die gleiche Zinsform, dieselbe Rückzahlungsform, die gleiche Kredithöhe und Laufzeit wählen.

Faktoren die Sie betreffen

Ihr Bonitätsscore

Die Bonität sagt aus, ob Sie in der Vergangenheit Ihren Zahlungsverpflichtungen nachgekommen sind und bei einer neuen Kreditaufnahme die Rückzahlungsraten bestreiten können. Je schlechter Ihr Bonitätsscore, desto schlechter werden auch die Kreditkonditionen und somit auch je teurer der Kredit.

Ihre Kreditsicherheiten:

Können Sie dem Kreditgeber Kreditsicherheiten bieten – also Dinge oder Geldmittel, auf welche die Bank zurückgreifen kann, wenn Sie die Rückzahlungsrate nicht mehr leisten, dann verbessern sich die Konditionen und der Kredit wird meist günstiger.

Das macht einen Kredit günstig

Die Bewertung Ihrer Bonität und wie Ihre Kreditsicherheiten von der Bank beurteilt und berücksichtigt werden, kann einen Kredit günstiger machen. Die Bewertungskriterien sind dabei von Bank zu Bank unterschiedlich.

Günstige Kreditangebote finden

Damit Sie günstige Kreditangebote finden können gibt es verschiedene Möglichkeiten.

Anfrage bei verschiedenen Banken

Sie können sich mit Ihrer Anfrage an verschiedene Banken richten und Angebote direkt anfordern.

Vorteil:

Sie können Sich genau aussuchen, an wen Sich Ihre Anfrage richtet und werden von jeder Bank einzeln beraten.

Nachteil:

Dieser Prozess ist aufwendig, da jede Bank wahrscheinlich die gleichen Rückfragen an Sie hat und dieselben Unterlagen benötigt.

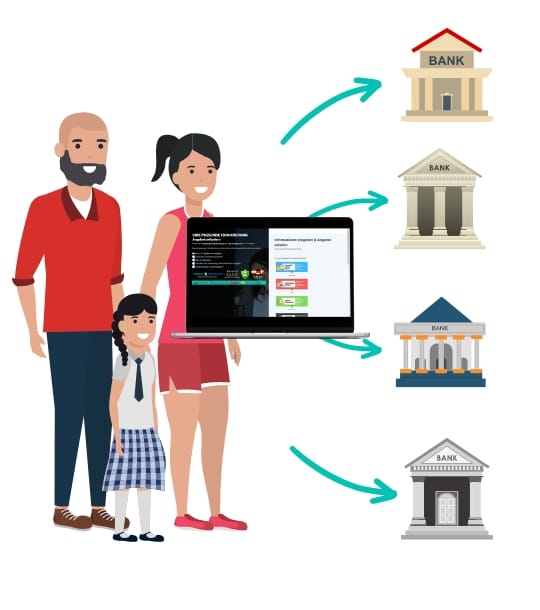

Über Internetvergleichsportale

Über diverse Internetvergleichsportale erhalten Sie schnell und einfach eine Übersicht über verschiedene Kreditangebote und können selbst die Konditionen vergleichen.

Vorteil:

Schneller und einfacher Vergleich.

Nachteil:

Wenig Möglichkeiten für Fragen oder für andere Finanzierungskonzepte.

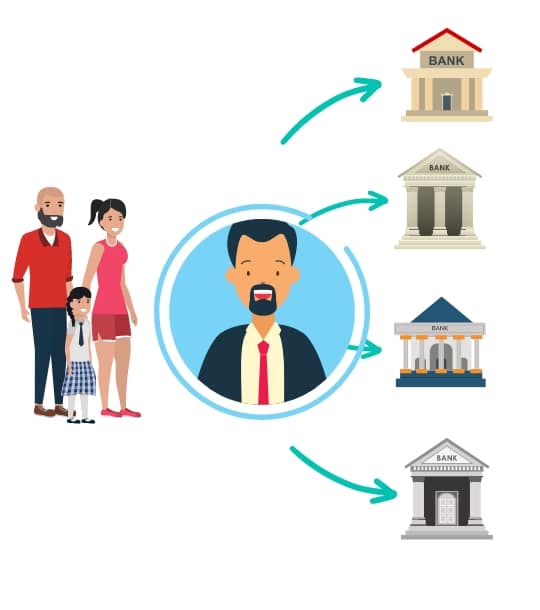

Mit einem Kreditmakler

Über einen Kreditvermittler oder Kreditmakler erhalten Sie ebenfalls einen Angebotsvergleich von verschiedenen Bankangeboten.

Vorteil:

Sie werden auch gleichzeitig beraten.

Nachteil:

Es ist wichtig, das es sich um einen seriösen Kreditvermittler handelt.

Angebote richtig vergleichen

Um das günstigste Kreditangebot zu ermitteln, empfiehlt es sich, verschiedene Angebote anhand zweier wichtiger Kennziffern zu vergleichen: den Gesamtkosten und dem Effektivzinssatz. Allerdings ist es entscheidend, dass die Angebote dieselben Voraussetzungen bei der Angebotsanforderung erfüllen, wie beispielsweise die gleiche Verzinsung (fix, variabel oder kombiniert), Finanzierungssumme, Kreditlaufzeit und eingebrachtes Eigenkapital.

Wenn die Voraussetzungen nicht übereinstimmen, kann der Vergleich zu einem falschen Ergebnis führen.

Kreditvergleich mit dem Effektivzinssatz

Beim Vergleich von Kreditangeboten anhand des Effektivzinssatzes werden alle Kosten, die im Zusammenhang mit dem Kredit anfallen, in die Berechnung einbezogen. Der Effektivzinssatz gibt also nicht nur die Höhe der reinen Zinszahlungen an, sondern berücksichtigt auch die Bearbeitungsgebühren, die Kontoführungsgebühren, eventuelle Versicherungen sowie sonstige Kosten, die im Zusammenhang mit dem Kredit stehen.

Dadurch ist der Effektivzinssatz ein wichtiger Indikator, um die tatsächlichen Kosten eines Kredits zu vergleichen. Ein niedriger Effektivzinssatz bedeutet in der Regel niedrigere Gesamtkosten, was wiederum den Kredit günstiger macht.

Kreditvergleich mit den Gesamtkosten

Beim Vergleich von Kreditangeboten anhand der Gesamtkosten werden alle Kosten berücksichtigt, die im Zusammenhang mit dem Kredit anfallen. Dazu gehören nicht nur die Zinszahlungen, sondern auch die Bearbeitungsgebühren, die Kontoführungsgebühren, eventuelle Versicherungen sowie sonstige Kosten, die im Zusammenhang mit dem Kredit entstehen können.

Die Gesamtkosten geben somit an, wie viel der Kredit insgesamt kostet und bieten daher eine gute Grundlage für einen Vergleich zwischen verschiedenen Kreditangeboten. Ein Kredit mit niedrigeren Gesamtkosten ist in der Regel günstiger als ein Kredit mit höheren Gesamtkosten.

Aber Achtung:

Die Gesamtkosten sind eine Momentaufnahme. Das bedeutet, dass wenn Sie einen Kredit mit variablen Zinsen vergleichen möchten, die Gesamtkosten, jene Kosten, die anfallen, wenn die Zinsen bis zum Ende der Kreditlaufzeit gleich bleiben würden. So kann ein Kredit mit geringen Gesamtkosten bei steigenden Zinsen doch wesentlich teurer sein, als einer mit höheren Gesamtkosten.

Günstig ist nicht immer passend

Die Auswahl des passenden Kredits ist eine wichtige Entscheidung, die nicht ausschließlich aufgrund der günstigsten Kreditkonditionen getroffen werden sollte. Denn schließlich binden Sie sich je nach Verwendungszweck und Kreditform für eine längere Zeit an eine Bank und an eine Verpflichtung.

Stellen Sie sich auch deshalb beim Angebotsvergleich die folgenden Fragen:

- Ist es mir wichtig bei der Wahl der Kreditart (Zinsform, Rückzahlungsart…) ausschließlich die günstigsten Angebote in Betracht zu ziehen oder bin ich bereit für risikoärmere Angebote höhere Kosten in Kauf zu nehmen?

- Muss ich viele Kreditsicherheiten hinterlegen und wird dadurch das Kreditangebot unatttraktiver?

- Habe ich bei der Bank mit dem besten Angebot ein gutes Gefühl?

- Gibt es online Informationen und Kundenbewertungen über den Service der Bank.

Zinsfrei = gut?

In Deutschland besteht oft die Möglichkeit, Kredite ohne Zinsen bei Händlern und anderen Anbietern in Anspruch zu nehmen. Warum dies jedoch nicht immer die beste Option ist, erfahren Sie hier.

Günstige Kreditangebote finden

Egal ob Immobilienkredit oder Konsumkredit

Starten Sie mit uns Ihren Kreditvergleich und finden Sie Angebote zu Top-Konditionen.

Hat Ihnen unser Beitrag gefallen oder haben Sie noch Fragen?

Schreiben Sie uns...

Beitrag bewerten

Über den Autor