Hauskauffinanzierungen im Vergleich |2026|

Möglichkeiten und Angebote in Deutschland

In diesem umfassenden Ratgeber erfahren Sie alles, was Sie über die Hauskauffinanzierung wissen müssen.

Wir beleuchten die verschiedenen Finanzierungsarten, zeigen Ihnen, wie Sie Ihren Finanzierungsbedarf richtig berechnen und geben wertvolle Tipps, um die besten Konditionen zu erhalten.

Was ist eine Hauskauffinanzierung?

- 9Eine Hauskauffinanzierung ist eine spezielle Form der Finanzierung, die es Privatpersonen ermöglicht, den Kauf eines Hauses zu finanzieren.

- 9Dabei handelt es sich in der Regel um ein Darlehen, das von Banken oder anderen Finanzinstituten gewährt wird.

- 9Der Käufer erhält einen Kreditbetrag, den er über einen festgelegten Zeitraum hinweg in monatlichen Raten zurückzahlt.

- 9Diese Raten setzen sich aus dem Tilgungsanteil und den Zinsen zusammen, die auf den verbleibenden Kreditbetrag erhoben werden.

Unterschied zu anderen Finanzierungsformen

Obwohl die Begriffe Hauskauffinanzierung, Baufinanzierung und Immobilienfinanzierung oft synonym verwendet werden, gibt es feine Unterschiede zwischen ihnen:

Hauskauffinanzierung

Diese Finanzierungsform bezieht sich spezifisch auf den Erwerb eines bestehenden Hauses. Der Kredit dient ausschließlich dem Kauf einer bereits bestehenden Immobilie und nicht dem Bau eines neuen Hauses oder der Renovierung eines bestehenden Gebäudes.

Baufinanzierung

Bei der Baufinanzierung handelt es sich um eine Kreditform, die speziell für den Bau eines neuen Hauses oder für umfangreiche Renovierungsarbeiten an einer bestehenden Immobilie verwendet wird. Hierbei werden die Mittel in der Regel in Etappen freigegeben, um die verschiedenen Bauphasen zu finanzieren.

Immobilienfinanzierung

Dieser Begriff ist ein Sammelbegriff, der sowohl die Finanzierung von bestehenden Immobilien (Hauskauffinanzierung) als auch die Finanzierung von Neubauten (Baufinanzierung) umfasst. Er kann sich auf Wohnimmobilien, Gewerbeimmobilien oder Mischformen beziehen.

Möglichkeiten der Finanzierung

Wenn Sie den Kauf eines Hauses planen, stehen Ihnen verschiedene Finanzierungsmöglichkeiten zur Auswahl. Ein wesentlicher Faktor bei der Entscheidung ist die Tilgung, also wie viel Sie mit den Kreditraten zurückzahlen, sowie die Form der Rückzahlung.

Tilgung

Volltilgung der Kreditsumme

- Am Ende der Kreditlaufzeit bleibt keine Restschuld mehr offen.

- Meistens profitieren Sie von niedrigeren Zinssätzen.

Hohe Tilgungsrate

- Tilgungsrate liegt beispielsweise zwischen 3-5%.

- Führt zu einer kürzeren Kreditlaufzeit und/oder einer geringeren Restschuld.

- In der Regel fallen hier niedrigere Zinsen an.

Niedrigere Tilgungsrate

- Tilgungsrate liegt beispielsweise zwischen 1-3%.

- Dies führt zu einer längeren Kreditlaufzeit und/oder einer höheren Restschuld.

- Meistens sind die Zinsen hierbei höher

Keine Tilgung

- Auch bekannt als endfälliger Kredit.

- Während der Laufzeit werden ausschließlich die anfallenden Zinsen gezahlt.

Finanzierungsarten

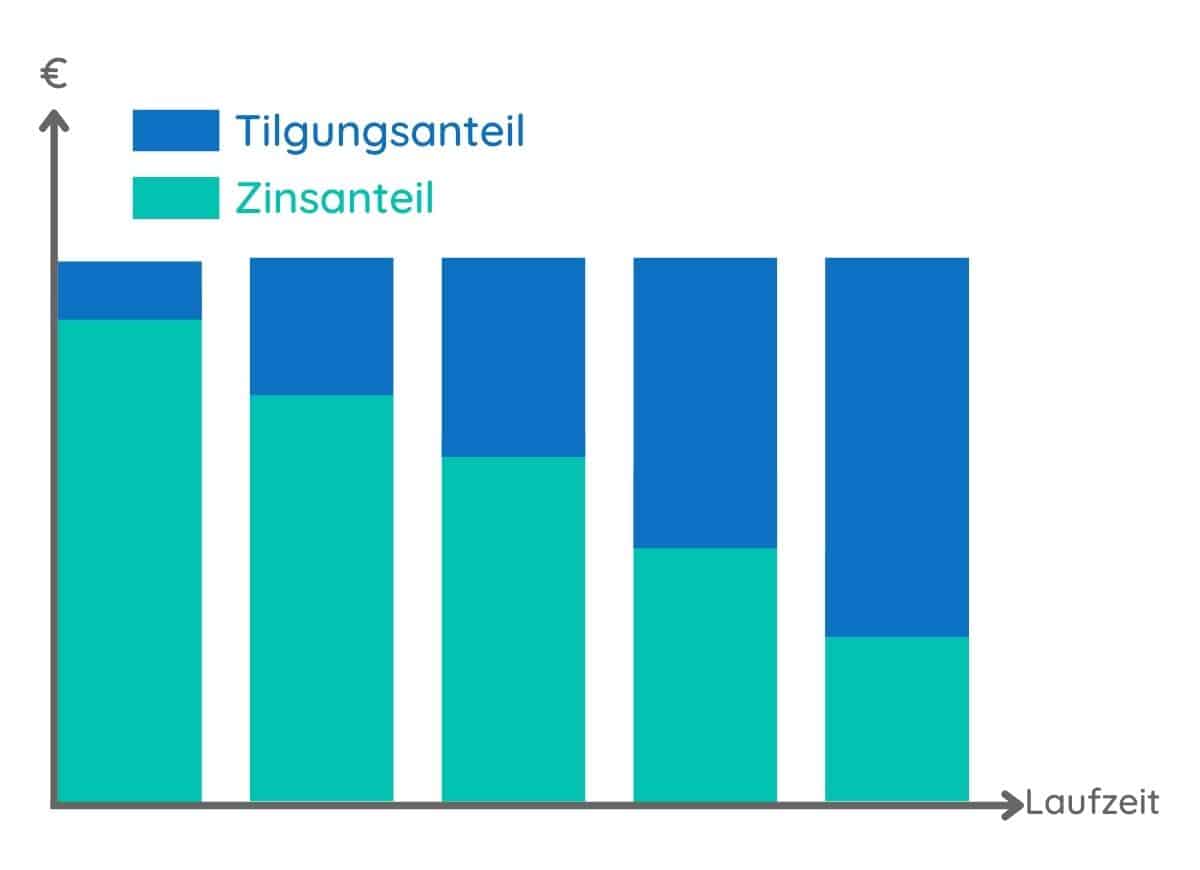

Annuitätendarlehen

Bei dieser Kreditart bleibt die monatliche Rate konstant, wobei der Zinsanteil im Laufe der Zeit abnimmt und der Tilgungsanteil entsprechend steigt.

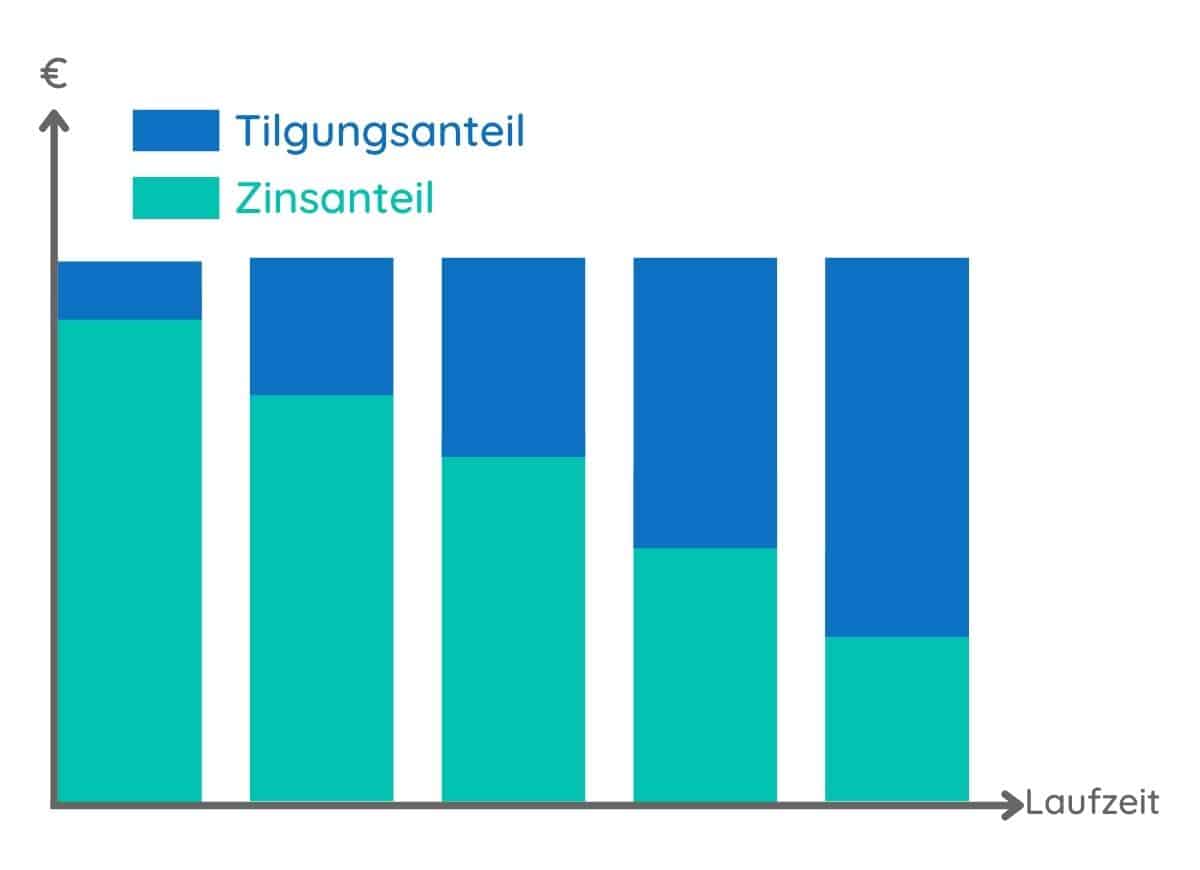

Tilgungsdarlehen

Der Tilgungsanteil bleibt über die gesamte Laufzeit konstant, während die Zinszahlungen mit der Zeit abnehmen.

Endfälliger Kredit

Hier zahlen Sie während der Laufzeit nur die Zinsen, während die Tilgung der gesamten Kreditsumme am Ende der Laufzeit erfolgt.

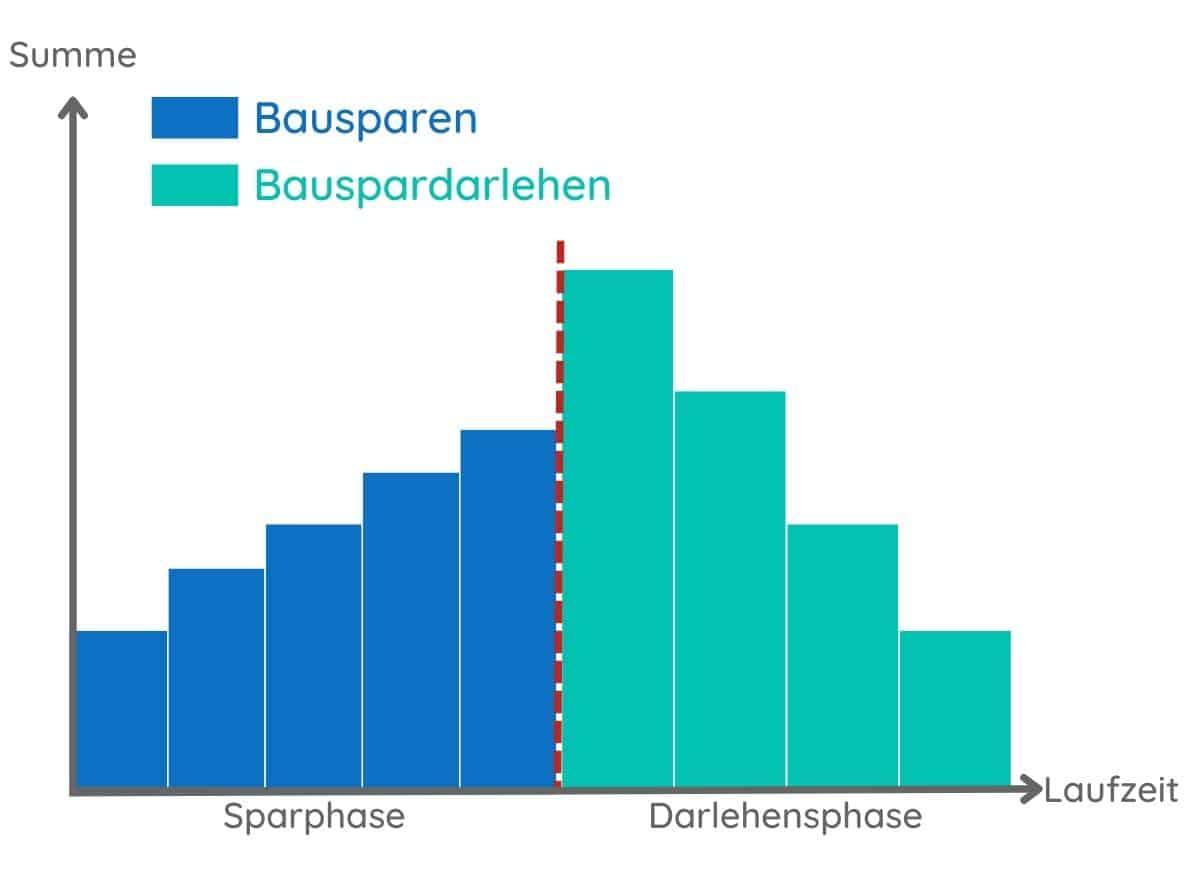

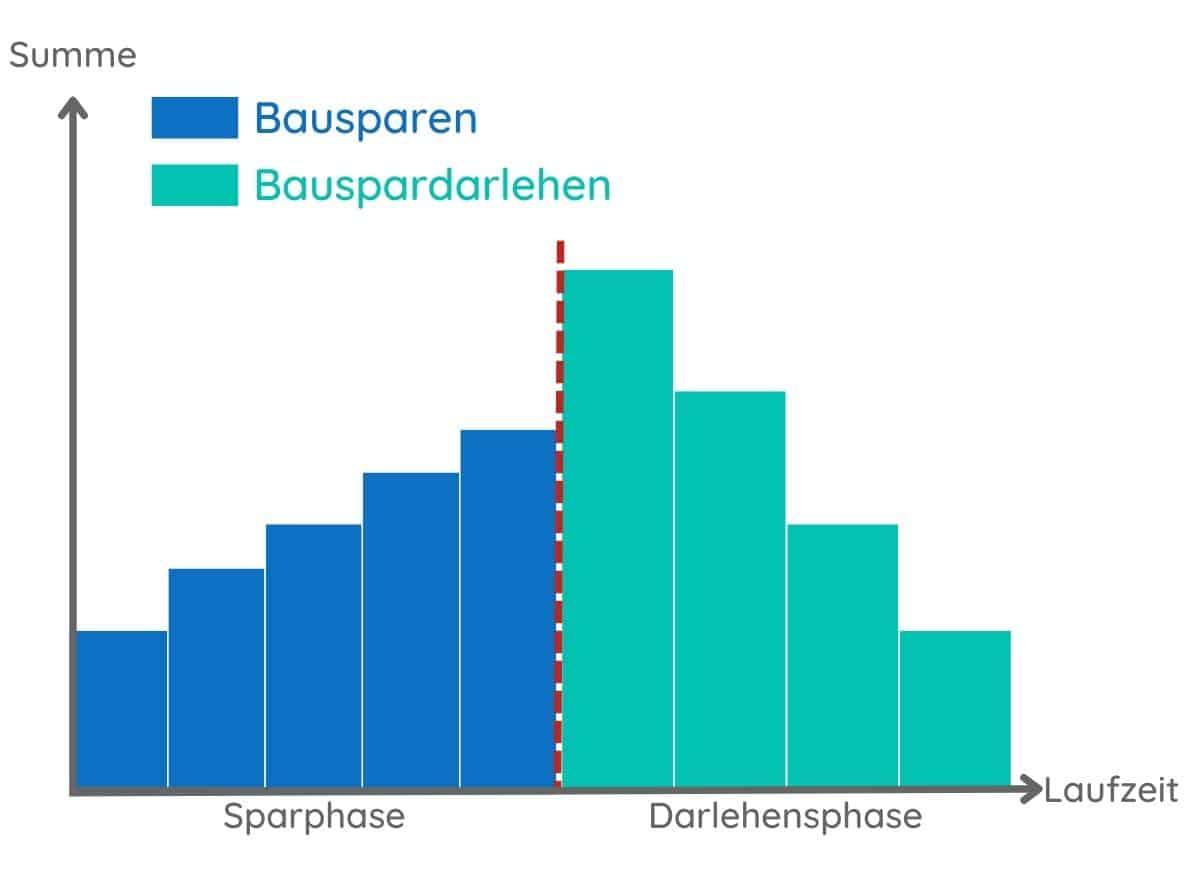

Bauspardarlehen

Diese Darlehen sind an einen Bausparvertrag gebunden und werden nur vergeben, wenn die vereinbarte Bausparsumme erreicht wurde. Sie müssen für wohnwirtschaftliche Zwecke genutzt werden, und die Rückzahlung erfolgt in Form von Annuitäten mit festen Zinssätzen.

Kredit mit Restschuld

Oftmals werden Kredite nicht vollständig bis zum Ende der Laufzeit getilgt. In solchen Fällen können Sie den Kredit verlängern oder mit einer neuen Finanzierung ablösen. Ein Forward-Darlehen kann hierbei sinnvoll sein, da es ermöglicht, den Zinssatz für die Anschlussfinanzierung bis zu vier Jahre im Voraus festzulegen, was Ihnen Planungssicherheit bei steigenden Marktzinsen bietet.

Welche Finanzierung ist die richtige für mich?

Viele Möglichkeiten machen das Leben nicht leichter. Vielmehr gilt es die richtige Entscheidung zu treffen. Nutzen Sie unseren Hauskauffinanzierungs-Vergleich und finden Sie die passende Finanzierungsform.

✓ Top-Zinsangebote |2026|

✓ Bis zu 50 Banken und Anbieter im Vergleich

✓ Kostenlos & unverbindlich anfragen

Wie viel Finanzierungsbedarf habe ich?

Kaufpreis ≠ Kredithöhe

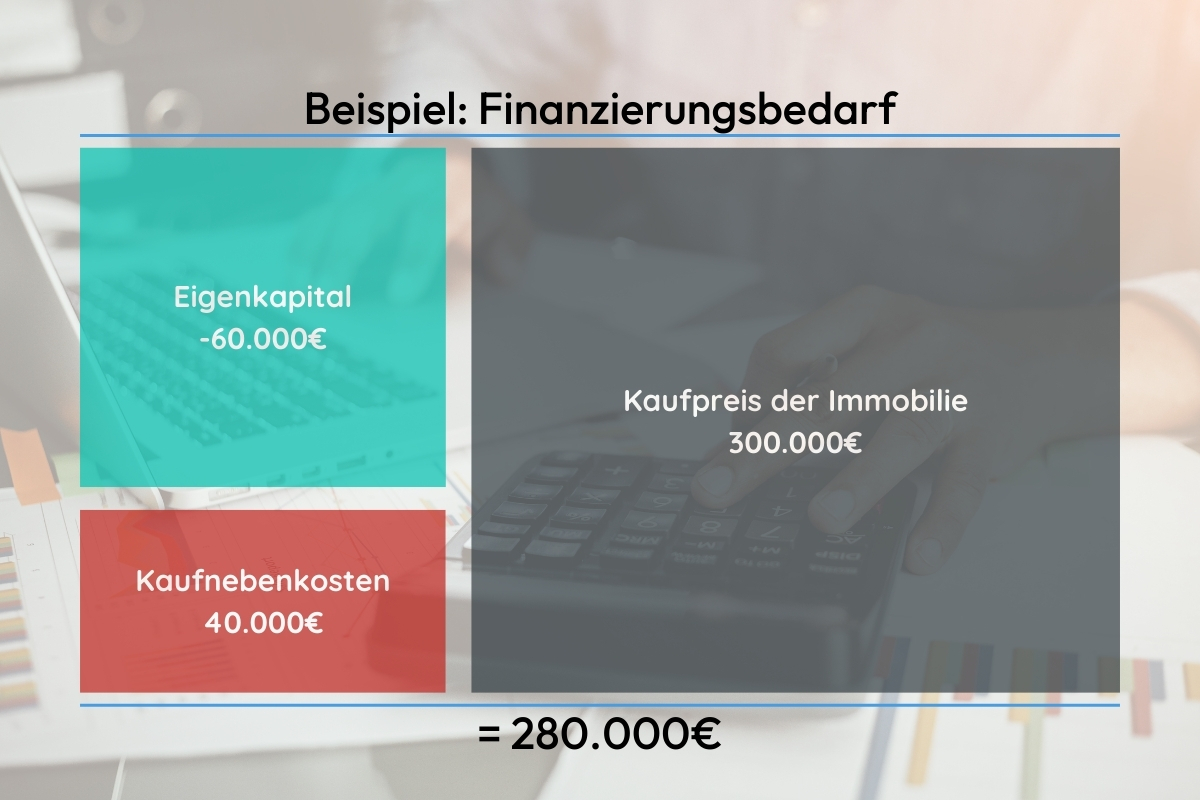

Die Berechnung des Finanzierungsbedarfs ist ein entscheidender Schritt auf dem Weg zum Eigenheim.

Sie hilft Ihnen, die Höhe des tatsächlich benötigten Kredits zu ermitteln.

- Einerseits kommen zum Kaufpreis meist noch Nebenkosten hinzu.

- Andererseits können Eigenmittel, die Sie in die Finanzierung mit einbringen, abgezogen werden.

Im Folgenden erfahren Sie, welche Faktoren bei der Berechnung eine Rolle spielen und wie Sie Ihren individuellen Bedarf ermitteln können.

Schritt 1: Kaufpreis der Immobilie ermitteln

Ermitteln Sie den gesamten Kaufpreis der Immobilie, die Sie erwerben möchten.

- Beispiel: Der Kaufpreis beträgt 300.000€.

Schritt 2: Eigenkapital berechnen

Bestimmen Sie Ihr verfügbares Eigenkapital. Dies umfasst Ersparnisse, Bausparverträge, Wertpapiere und andere liquide Mittel.

- Beispiel: Eigenkapital beträgt 60.000€.

Schritt 3: Kreditbetrag berechnen

Subtrahieren Sie das Eigenkapital vom Kaufpreis, um den Kreditbetrag zu berechnen, den Sie von der Bank benötigen.

- Formel: Kreditbetrag = Kaufpreis – Eigenkapital

- Beispiel: 300.000€ – 60.000€ = 240.000€

Schritt 4: Kaufnebenkosten berechnen

Berücksichtigen Sie die Kaufnebenkosten, die zusätzlich zum Kaufpreis anfallen. Diese Kosten umfassen Notargebühren, Grundbuchgebühren, Grunderwerbsteuer und eventuelle Maklergebühren. Wir setzen hier pauschal 40.000€ an.

- Beispiel: Kaufnebenkosten = 40.000€

Schritt 5: Gesamten Kreditbedarf berechnen

Addieren Sie den Kreditbetrag und die Kaufnebenkosten, um den gesamten Kreditbedarf zu berechnen.

- Formel: Gesamter Kreditbedarf = Kreditbetrag + Kaufnebenkosten

- Beispiel: 240.000€ + 40.000€ = 280.000€

Hauskauffinanzierung Schritt für Schritt

Der Weg zur erfolgreichen Hauskauffinanzierung umfasst mehrere wichtige Schritte. Hier erfahren Sie, wie Sie systematisch vorgehen, um die passende Finanzierung zu finden, optimal zu planen und abzuschließen.

1. Finanzierungsplanung

Die Finanzierungsplanung ist der erste und entscheidende Schritt.

- Beginnen Sie damit, Ihren Finanzierungsbedarf zu berechnen. Ermitteln Sie den Kaufpreis der Immobilie und die Kaufnebenkosten.

- Prüfen Sie Ihr Eigenkapital und berechnen Sie den erforderlichen Kreditbetrag.

- Überlegen Sie, welche monatlichen Raten für Sie realistisch monatlich rückzahlbar sind.

2. Unterlagen vorbereiten

Sobald Sie Ihre Finanzierungsplanung abgeschlossen haben, sollten Sie alle notwendigen Unterlagen zusammenstellen, die Sie im Anschluss bei einer Bank benötigen. Diese beinhalten in der Regel:

- Personalausweis oder Reisepass

- Einkommensnachweise (Gehaltsabrechnungen der letzten drei Monate, Steuerbescheide)

- Kontoauszüge der letzten drei Monate

- Eigenkapitalnachweise (Sparbücher, Wertpapierdepots)

- Informationen zur Immobilie (Exposé, Kaufvertrag)

- Eventuelle bestehende Kredite oder Verbindlichkeiten

3. Angebotsvergleich

Nutzen Sie Vergleichsportale im Internet und lassen Sie sich von unabhängigen Finanzexperten kostenlos unterstützen, um Angebote für Ihre Hauskauffinanzierung einzuholen.

Ein gründlicher Angebotsvergleich ist entscheidend, um die besten Konditionen für Ihre Hauskauffinanzierung zu finden. Gehen Sie dabei wie folgt vor:

- Zinsen vergleichen: Achten Sie auf den effektiven Jahreszins, da dieser alle Kosten des Kredits, einschließlich Bearbeitungsgebühren, enthält.

- Tilgungsrate und Laufzeit: Überprüfen Sie, welche Tilgungsrate und Laufzeit die verschiedenen Anbieter anbieten. Eine höhere Tilgungsrate führt zu einer schnelleren Rückzahlung, kann aber die monatliche Rate erhöhen.

- Sondertilgungsmöglichkeiten: Informieren Sie sich, ob und in welchem Umfang Sondertilgungen möglich sind, um den Kredit schneller zurückzahlen zu können.

- Zinsbindungsfrist: Achten Sie auf die Zinsbindungsfrist, also den Zeitraum, für den der Zinssatz festgeschrieben ist. Eine längere Zinsbindung bietet Sicherheit bei steigenden Zinsen.

- Gesamtbelastung: Berechnen Sie die Gesamtbelastung über die gesamte Laufzeit des Kredits, um einen vollständigen Kostenüberblick zu haben.

- Flexibilität und Zusatzleistungen: Prüfen Sie, welche zusätzlichen Leistungen und Flexibilitäten (z.B. Ratenpausen, Anpassung der Tilgungsrate) die verschiedenen Angebote bieten.

4. Kreditantrag stellen

Mit den vorbereiteten Unterlagen und nach einem gründlichen Angebotsvergleich können Sie nun den Kreditantrag bei Ihrer ausgewählten Bank oder einem anderen Finanzinstitut stellen.

Viele Banken bieten die Möglichkeit, den Antrag online auszufüllen.

In einem persönlichen Gespräch werden Sie zudem ausführlich beraten und es werden alle offenen Fragen geklärt.

Der Kreditantrag umfasst in der Regel Angaben zu Ihrer Person, Ihrer finanziellen Situation und Details zur gewünschten Finanzierung. Nach Einreichung des Antrags erfolgt die Prüfung Ihrer Bonität und der Wert der Immobilie wird durch die Bank bewertet.

5. Kreditvertrag unterschreiben

Nach der erfolgreichen Prüfung und Genehmigung Ihres Kreditantrags erhalten Sie ein Kreditangebot, das alle Konditionen und Bedingungen der Finanzierung enthält.

- Nehmen Sie sich Zeit, dieses Angebot sorgfältig zu prüfen.

- Achten Sie auf den Zinssatz, die Tilgungsrate, die Laufzeit und eventuelle Sonderkonditionen wie Sondertilgungen oder Zinsbindungsfristen.

- Lassen Sie sich bei Bedarf von einem unabhängigen Finanzberater unterstützen, um sicherzustellen, dass der Vertrag zu Ihren Bedürfnissen passt.

- Wenn alles zu Ihrer Zufriedenheit ist, können Sie den Kreditvertrag unterschreiben.

- Danach wird der Kreditbetrag zur Verfügung gestellt und Sie können den Kauf der Immobilie abschließen.

Voraussetzungen für einen Finanzierung

Um in Deutschland eine Hauskauffinanzierung zu erhalten, müssen bestimmte Voraussetzungen erfüllt werden. Hier sind die wichtigsten Voraussetzungen im Detail:

1. Bonität und Kreditwürdigkeit

- Schufa-Auskunft: Eine positive Schufa-Auskunft ist essenziell. Banken prüfen die Bonität des Antragstellers über die Schufa (Schutzgemeinschaft für allgemeine Kreditsicherung). Negative Einträge können die Kreditvergabe erschweren oder verhindern.

- Kreditwürdigkeit: Eine ausreichende Kreditwürdigkeit bedeutet, dass der Antragsteller in der Lage ist, die monatlichen Raten zuverlässig zu zahlen.

2. Einkommen und finanzielle Stabilität

Regelmäßiges Einkommen

- Nachweis des Einkommens: Banken verlangen Einkommensnachweise, wie Gehaltsabrechnungen der letzten drei Monate oder bei Selbstständigen Einkommenssteuerbescheide der letzten zwei bis drei Jahre.

- Stabile Beschäftigung: Eine unbefristete Anstellung erhöht die Chancen auf eine Kreditvergabe. Bei Selbstständigen und Freiberuflern ist eine langjährige und stabile Einkommenshistorie wichtig.

Haushaltsrechnung

- Einnahmen-Ausgaben-Rechnung: Banken erstellen eine Haushaltsrechnung, um zu prüfen, ob nach Abzug aller regelmäßigen Ausgaben genügend finanzieller Spielraum für die Kreditrate bleibt.

- Eigenkapital: Eigenkapital in Höhe von mindestens 20-30 % des Kaufpreises ist oft Voraussetzung. Ein höherer Eigenkapitalanteil verbessert die Kreditkonditionen.

3. Sicherheiten

Immobilienbewertung

- Wert der Immobilie: Die Bank bewertet die Immobilie, um sicherzustellen, dass sie als Sicherheit für den Kredit geeignet ist. Der Kaufpreis und der Marktwert der Immobilie müssen angemessen sein.

4. Persönliche Voraussetzungen

Altersgrenze

- Mindestalter: Der Antragsteller muss volljährig, also mindestens 18 Jahre alt sein.

- Höchstalter: Einige Banken setzen ein Höchstalter für die Kreditaufnahme fest, um sicherzustellen, dass der Kredit vor dem Eintritt in den Ruhestand zurückgezahlt werden kann.

Aufenthaltstitel

- Wohnsitz: Ein fester Wohnsitz in Deutschland ist erforderlich.

- Aufenthaltstitel: Nicht-EU-Bürger benötigen einen gültigen Aufenthaltstitel, der ihnen erlaubt, in Deutschland zu leben und zu arbeiten.

5. Weitere Kriterien

Eigenkapitalnachweise

- Nachweis der Mittel: Nachweise über Eigenkapital müssen erbracht werden, beispielsweise durch Sparbücher, Bausparverträge oder Wertpapierdepots.

Nachweise über bestehende Verbindlichkeiten

- Offenlegung: Alle bestehenden Kredite und finanziellen Verpflichtungen müssen offen gelegt werden, um die Gesamtverschuldung zu ermitteln.

Häufige Fragen zu Hauskaufkrediten

Welche Voraussetzungen muss ich erfüllen, um eine Hauskauffinanzierung zu erhalten?

Um in Deutschland eine Hauskauffinanzierung zu erhalten, müssen Sie folgende Voraussetzungen erfüllen:

- Positive Bonität: Eine gute Schufa-Auskunft ohne negative Einträge.

- Ausreichendes und stabiles Einkommen: Regelmäßige Einkommensnachweise wie Gehaltsabrechnungen oder Steuerbescheide.

- Eigenkapital: Mindestens 20-30 % des Kaufpreises sollten aus eigenen Mitteln stammen.

- Angemessene Immobilie: Die Immobilie muss als Sicherheit für den Kredit geeignet sein und von der Bank bewertet werden.

- Volljährigkeit: Sie müssen mindestens 18 Jahre alt sein.

- Fester Wohnsitz: Ein Wohnsitz in Deutschland und ggf. ein gültiger Aufenthaltstitel sind erforderlich.

Welche Unterlagen benötige ich für den Kreditantrag?

Für einen Kreditantrag müssen Sie in der Regel folgende Unterlagen einreichen:

- Personalausweis oder Reisepass

- Einkommensnachweise (Gehaltsabrechnungen der letzten drei Monate oder Steuerbescheide)

- Kontoauszüge der letzten drei Monate

- Nachweise über Eigenkapital (Sparbücher, Bausparverträge, Wertpapierdepots)

- Informationen zur Immobilie (Exposé, Kaufvertrag)

- Nachweise über bestehende Kredite oder Verbindlichkeiten

Wie viel Eigenkapital benötige ich für die Hauskauffinanzierung?

Es wird empfohlen, mindestens 20-30 % des Kaufpreises als Eigenkapital einzubringen. Dies reduziert das Risiko für die Bank und kann Ihnen bessere Konditionen sichern. Eigenkapital umfasst Ersparnisse, Bausparverträge, Wertpapiere und andere liquide Mittel.

Wie hoch ist die Rückzahlungsrate für eine Hauskauffinanzierung?

Die Rückzahlungsrate für eine Hauskauffinanzierung hängt von mehreren Faktoren ab:

- Kreditbetrag: Die Höhe des Darlehens, das Sie aufnehmen.

- Zinssatz: Der vereinbarte Zinssatz für das Darlehen.

- Tilgungsrate: Der Anteil des Kredits, den Sie jährlich tilgen.

- Laufzeit: Die Dauer der Kreditrückzahlung.

Wie hoch diese für verschiedene Finanzierunghöhen sein kann, haben wir Ihnen in den folgenden Beiträgen aufbereitet:

Welche Rolle spielt die Schufa bei der Hauskauffinanzierung?

Die Schufa (Schutzgemeinschaft für allgemeine Kreditsicherung) spielt eine zentrale Rolle bei der Bonitätsprüfung. Sie sammelt Informationen über das Zahlungsverhalten von Verbrauchern und stellt diese Banken zur Verfügung. Eine positive Schufa-Auskunft ohne negative Einträge ist oft Voraussetzung für die Kreditvergabe. Negative Einträge können die Chancen auf eine Finanzierung erheblich beeinträchtigen.

Was passiert, wenn ich meine Kreditraten nicht mehr zahlen kann?

Wenn Sie Ihre Kreditraten nicht mehr zahlen können, sollten Sie umgehend das Gespräch mit Ihrer Bank suchen. Mögliche Lösungen sind:

- Stundung der Raten: Vorübergehende Aussetzung der Ratenzahlungen.

- Anpassung der Ratenhöhe: Reduzierung der monatlichen Belastung durch Verlängerung der Laufzeit.

- Umschuldung: Neuverhandlung der Kreditkonditionen oder Wechsel zu einem anderen Kreditgeber.

- Verkauf der Immobilie: Im Extremfall kann die Immobilie verkauft werden, um den Kredit zu tilgen.

Kann ich die Finanzierung vorzeitig zurückzahlen?

Ja, eine vorzeitige Rückzahlung ist in vielen Fällen möglich, allerdings meist mit einer Vorfälligkeitsentschädigung verbunden. Diese Entschädigung soll die Bank für die entgangenen Zinseinnahmen entschädigen. Einige Kreditverträge enthalten auch Regelungen für kostenfreie Sondertilgungen. Prüfen Sie die Konditionen Ihres Kreditvertrags sorgfältig.

Die passende Finanzierung

Finden Sie mit unseren Experten die passende Hauskauffinanzierung.

✓ Top-Finanzierungsangebote |2026|

✓ Bis zu 50 Banken und Anbieter im Vergleich

✓ Kostenlos & unverbindlich anfragen

Hat Ihnen unser Beitrag gefallen oder haben Sie noch Fragen?

Schreiben Sie uns...

Beitrag bewerten

Über die Autorin

Maria Lamberg

Die richtige Ansprechpartnerin bei Fragen rund um die Themen Versicherungen & Baufinanzierungen.